赛诺菲欲出售opella,gsk、辉瑞、强生……mnc剥离消费者健康业务成风?-九游会官方网站登录

在全球化的生物医药行业中,赛诺菲正通过战略调整来应对激烈的市场竞争和融资环境的变化。

2024年10月11日,赛诺菲宣布已与美国私募股权公司cd&r(clayton dubilier & rice)进入谈判阶段,探讨出售其消费者保健业务opella的50%控股权的可能性。

赛诺菲计划剥离其消费者健康业务,这是公司“全力致胜”(play to win)战略的关键一步。此举旨在将资源集中在创新药物和疫苗业务上,以提升研发生产力和市场竞争力。

行业人士指出,制药企业通过剥离非核心业务以降低成本和提高运营效率,已成为一种明显趋势。全球多家跨国药企如强生、辉瑞和gsk也选择了剥离消费者健康部门,以更专注于核心制药业务。这种策略使公司能够集中资源于药物研发和创新,更好地应对日益激烈的市场竞争和不断变化的融资环境。

回笼资金,赛诺菲欲出售opella 50%股权

赛诺菲分拆消费者健康业务的举动并非一时兴起,早在2019年起,赛诺菲内部便传出了分拆消费者健康业务的声音。当时,公司ceo韩保罗(paul hudson)提出了“全力致胜”(play to win)战略,旨在通过优化资源配置,集中精力于创新药物和疫苗的研发,以提高公司的竞争力和市场地位。

2023年10月,赛诺菲中国曾在微信公众号中提到:“全力致胜战略将持续聚焦关键目标,致力于推动变革性药物和疫苗的成功上市,以及敏捷高效地部署资源,提高研发生产力。”这表明赛诺菲正通过这一战略回笼资金,并将资源聚焦到重点业务和优质管线上。

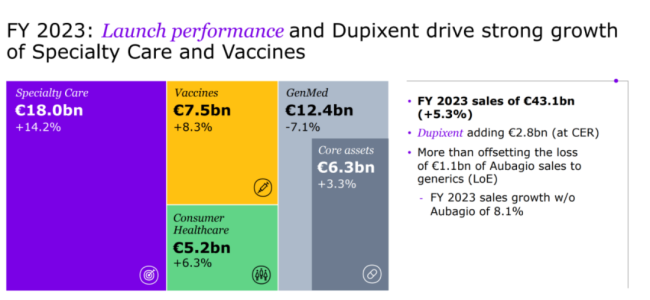

从赛诺菲在2023年的业绩来看,全年营收430.7亿欧元,同比增长5.3%。其中消费者健康业务部门opella在2023年的年收入为51.8亿欧元,占公司总业务的11%,同比增长6.3%。尽管这一业务部门的业绩稳定,但与公司的特药、普药和疫苗业务相比,其增长潜力和盈利能力相对较低。

相比之下,2023年,赛诺菲的特药、普药和疫苗事业部分别实现营收180.4亿欧元、123.76亿欧元、74.74亿欧元,所创造的营收都远远高于消费者健康业务。尤其是特药事业部中的王牌自免产品度普利尤单抗(dupixent)成为营收增长的主要驱动力,营收再创新高,达到107.15亿欧元,同比增长34%。

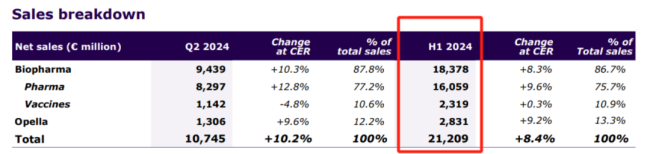

根据2024年q2财报,今年上半年,opella约占赛诺菲总业务的13.3%,其余业务来自生物制药部门。归功于对qunol的收购,opella业务在第二季度增长了近10%。

在2024年9月,彭博社报道了赛诺菲收到了来自cd&r(clayton, dubilier & rice)和pai partners的两份独立报价,这两家私募股权公司对赛诺菲的消费者健康业务opella表现出了浓厚的兴趣。

opella作为赛诺菲的消费者健康业务部门,拥有100个领先品牌,包括allegra、doliprane、novanight、icy hot和dulcolax等,是全球非处方药和维生素、矿物质及补充剂市场的第三大公司。作为一个独立的业务部门,opella在全球拥有超过11,000名员工,并运营着13个生产基地和4个研究与创新中心。

根据最新报道,赛诺菲正在与cd&r进行深入谈判,计划出售opella 50%的控股权。这笔交易的价值可能高达150亿欧元(约合164亿美元),如果谈判顺利,赛诺菲将获得大量现金注入,这将为公司在生物制药业务的研发和市场扩张提供资金支持。此外,赛诺菲还计划通过这一战略回笼资金,将资源聚焦到重点业务和优质管线上,以实现长期的增长和盈利。

聚焦主业,mnc分拆消费健康成风?

消费者医疗保健市场,涵盖了非处方药物、维生素、营养补充品等,是消费品领域中最大、最具弹性和增长最快的细分市场之一。全球市场规模已超过2400亿美元。

过去,这一市场主要由传统制药企业主导,它们通常以消费者保健部门的形式存在。跨国药企如强生、拜耳、gsk、辉瑞、赛诺菲等,都是这一领域的佼佼者。

近年来,随着产业纷纷回归创新药研发的主流,越来越多的制药巨头开始考虑通过分拆消费者保健部门来提高股东价值,以期在激烈的市场竞争中保持领先地位。

在这一趋势中,2019年葛兰素史克(gsk)与辉瑞(pfizer)迈出了重要的一步,合并了各自的消费者健康业务,组建了haleon(赫力昂)。

2022年7月18日,haleon完成了从gsk的分拆,并在伦敦证券交易所(lse)和纽约证券交易所(nyse)上市,正式成为一家独立的公司。今年3月,辉瑞通过交易将其在haleon的持股比例从32%降至约24%。5月,gsk宣布计划出售其在haleon的剩余所有股份。本月早些时候,辉瑞进一步出售了haleon价值32.6亿美元的股份,将其持股比例继续降至15%。

默沙东(merck)也在2020年2月宣布剥离其女性健康产品、成熟产品和生物仿制药产品,成立一个新的独立上市公司,这便是后来的organon(欧加隆)。2021年6月,默沙东宣布正式完成对欧加隆的分拆;同月,欧加隆作为一家独立的公司正式在纽约证券交易所上市交易。

2023年8月23日,强生公司(johnson&johnson)宣布顺利完成了其消费者健康业务的分拆,成立了新的独立公司kenvue。这一分拆意味着kenvue将从强生公司中完全独立出来,专注于消费者健康产品的研发和销售。分拆后,强生公司将持有kenvue约9.5%的股份。kenvue的成立标志着强生公司在消费者健康领域的业务将更加专注于创新和增长,同时也为强生公司在制药和医疗设备领域的发展提供了更多的灵活性和专注度。

同样,拜耳(bayer)此前曾考虑分拆其消费者健康业务。拜耳的消费者健康产品包括非处方药品、营养补充品和皮肤护理产品。拜耳希望通过分拆这些业务,更专注于其制药和生命科学领域的核心业务。

在去年三季度财报披露之初,拜耳ceo比尔·安德森曾表示,正在评估将消费者健康部门或作物科学部门分拆,也考虑到其他选择。但从目前的进展来看,拜耳选择了分拆之外的其他手段。在今年3月份,对于是否拆分公司业务部门的问题,比尔·安德森表示,“现在不会,但这不应被误解为永远不会,当然,我们会保持开放的心态”。

业内人士指出,随着这些制药巨头的战略转型,消费者健康业务的分拆和独立上市已成为一种明显的趋势。这些变化不仅为各自的公司带来了新的增长机会,也为整个行业带来了深远的影响。通过专注于核心业务,这些公司能够更有效地分配资源,加速创新药物的研发,从而更好地满足患者的需求。同时,分拆出来的消费者健康业务也能够在新的架构下,更加灵活地应对市场变化,寻求新的增长点。

推荐阅读

吉林敖东“炒股”,荒了医药主业

近年来,上市公司“不务正业”投入巨资炒股致亏的情况屡屡发生,这也导致了云南白药在内的多家公司宣布停止“炒股”。

裁员互撕,2024年,医药人“倒霉让人心疼”

2022年,生物医药行业露了下行的苗头;2023年,裁员潮开始;2024年,下行不但没有结束,还有了愈演愈烈的意思。