医药大省最新发文!涉不同厂牌价格治理-九游会官方网站登录

三同药品价格治理的序曲?

医药大省河南发布药品挂网纲领性文件

近日,河南省医保局发布关于公开征求《关于做好药品阳光挂网采购工作的通知(征求意见稿)》、《河南省药品备案采购办法(征求意见稿)》意见的公告——这是一份发布在价格治理关键节点前的省级挂网纲领政策。

2024年是国家药品挂网价格治理的关键年份。眼下,四同药品价格治理的政策刚告尾声,三同治理(差比价、剂型合并分组)的政策尚未出台,不同厂牌之间的药品价格比较方案更是没有眉目,化药新品首发价格在公征稿发布后也暂时没有新的动作。

在这些政策尚未发布之前,行业以为今年的挂网政策就像风暴来临之前的大海——至少海面上是风平浪静。

各省也只是围绕着增补挂网、挂网格式规范、高效办成一件事等事宜对现有的挂网政策做增补,或是从某1—2个省级项目出手,对未中选的药品展开定点治理。

但河南的这一份公征稿有所不同——这份文件十分清楚地设计了增补挂网、已挂网药品价格管理、不同厂牌之间的药品价格治理的政策方案与流程,并明确了在该文件执行后,原有的豫医保办〔2019〕58号、豫医保办〔2022〕45号、豫医保办函〔2021〕6号等文件同时废止。

也就是说,这份文件将成为河南省药品挂网的纲领性文件,对未来若干年河南省的挂网产生关键影响。

一份国家政策之前的省级纲领文件

事实上,在国家的纲领性文件出台之前各省先行先试的例子并不罕见。在卫健委负责药品招标的年代,于7号文和70号文之前就发文开标的省份也不在少数。

笔者认为,在国家政策之前发布省级纲领政策往往会提示如下两种可能的信号:

一是国家的政策方向已大概明晰,在国家新政策发布后只需调参数而不需要再进行大的政策框架调整。

二是国家的政策尚无明确的时间节点,而地方早已把改革方案提上日程,权衡之下不愿意更改工作计划。

无论如何,该政策一旦落地,都会对其他各省出台新挂网政策乃至国家药品价格治理政策的整体节奏,造成深远影响。

整体来看,河南的这份公征稿,内容详实且逻辑清楚,几乎每一条关键的条款都可以在既往的国家或省级文件中找到类似的痕迹。其中部分条款更是体现出河南对于三同治理甚至不同厂牌治理的相关探索。

与“三同治理”相关联的河南做法与可能问题

在地方挂网的文件中,与三同治理相关的差比价政策、剂型分组政策往往是以一种工具的形式,分布在挂网价格治理的各个环节之中,河南的本次公征稿也是如此,虽然在大方向上仍沿用参照医保剂型合并分组和国家先行的差比价规则,但在细微处却有一些值得思考之处:

一是在全文的绝大部分地方,用的字眼均为同通用名同医保剂型(如计算中位价、计算中选药品企业数量等),但在某些环节却用到了同通用名同剂型的概念。

例如国谈仿制药(国谈药品是具体到招标剂型的)、独家药品定义、5倍价差撤网等。一般来说,“同剂型”的概念是指招标剂型(如片剂、胶囊拆开,水针、粉针拆开),结合上下文来看,是不是给一些特殊剂型药品保留的口子值得思考。

二是在非中选药品价格治理的环节,在同医保剂型合并的背景下,文中多次提到“相应规格、剂型不同适应症不同的除外”,而文中其它合并医保剂型的环节则没有相关备注。

那么这里的“适应症不同”是差比价规则中的“完全不同”,还是包含“适应症的增加或减少”,同样耐人寻味。

在这份公征稿中,河南对于未中选药品的限价十分严格,如能通过适应症的拆分申诉部分未中选品种挂网,也是对临床治疗多样性的一种别样保护。

但这同时也会反映出“三同治理”背景下的又一问题——假设某通用名医保剂型下的a产品有两种规格a1、a2,适应症不同,a1在河南省有6家企业中选,a2在河南省有2家企业中选,那么规格a2的非中选企业,是否需要参照a1 a2两个规格未中选企业的中位价(同通用名同医保剂型)来制定限价?

仅从公征稿而言,笔者无法知悉答案。但该问题却切实地反映了“三同治理”的必要性——没有明确的合并分组规则与比价规则,任何其他的治理模式都会碰到各种繁杂的问题与挑战。

三是“价格差比”部分,并没有明确同企业的非中选剂型规格是否需要与中选剂型规格差比。

在这份公征稿中对于差比价规则的应用相对较为常规,明确了同企业、同通用名、同剂型的药品,应符合相关差比价规则(特殊情况除外),但河南毕竟是地方集采的大省,同厂牌同通用名医保剂型下,同时存在中选剂型规格与非中选剂型规格的企业不在少数,而在这些中选与非中选的剂型规格之间,也不乏“适应症不同”、“释放机制不同”等等特例,而此份公征稿也明确了“价格形成方式”的概念,显然集采中选与非中选的价格形成方式是不相同的。

结合河南省增补“备选”产品的挂网政策,笔者推测已挂网的非中选规格是不需要和中选规格进行差比的,但从文件来看确实存在歧义。

虽然不排除此份公征稿中的上述问题有先试三同治理的可能性,而河南省本次公征稿真正引发行业关注的——是其对于不同厂牌之间的价格治理举措。

不同厂牌治理的河南做法与可能问题

更加严谨地制定非中选药品的限价政策是本次河南公征稿的主旋律之一,除了常规的过评满3家未过评不予挂网、非主非备药品价格不得高于该药品中选价格的1.5倍或同品种最高中选价之外,河南省还采用了目前争议较高的“最高中选价1.5倍政策”。

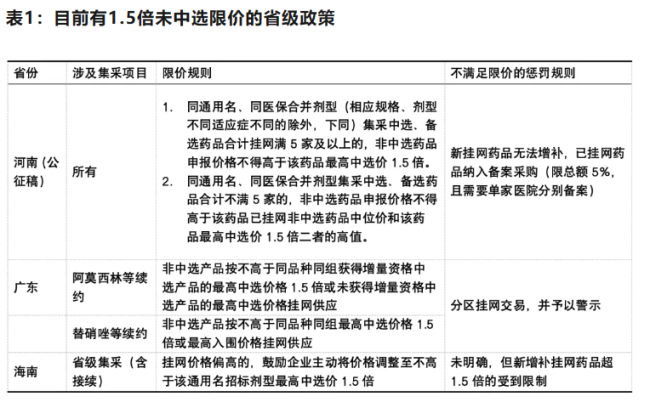

事实上,非中选产品1.5倍限价并非河南首创的价格治理手段。广东、海南都在今年有过明确的表述,笔者将三个省有关1.5倍的限价规则及相应惩罚罗列如下表:

相较之下,广东对不满足1.5倍限价的药品并没有采取撤网处理的一刀切手段,而是采取了分区 警示的方式予以严加管控。从平台治理能力来说,河南、海南没有广东省三平台共治下的精细化管理能力,只能采取备案采购(根据目前河南的备案采购规则,未中选品种进院的难度极大)或停止新增挂网的形式处理。

除此之外,河南省对于中选/备选企业满5家的品种,严格限制非中选申报价格不得高于最高中选价的1.5倍,其实与广东的指定联盟续约项目限价、海南的省级集采项目限价有着异曲同工之处。

毕竟国采品种在各省仍是独家中选(不排除极个别品种在河南省有多家备选的情况),存在5家以上中选 备选的品种往往是地方带量采购的中选品种,在中选 备选达到5家已基本满足供应的前提下,适度地加码从严也无可厚非。

但对于中选 备选较少的企业来说,河南的政策就相对严苛。

一方面,对于国家集采药品而言,无论是中位价还是中选价的1.5倍,都会使得接近一半的非中选品种无法挂网,尤其是对于新纳入国家集采的品种而言,临床换药需要一个适应的过程,这种大规模的撤网可能会引起用药恐慌。

另一方面,对于供应企业本就较少的品种而言,这种严格的限价显然不利于医改“四梁八柱”体系中的第四梁——药品供应保障体系的建设。

试想一下,对于中选企业仅有1家,非中选企业仅有2家的品种而言,该限价政策大概率会导致1家价高的非中选企业被迫进入备案采购目录,但事实上,对于这种竞争不充分的组别来说,价高者往往有其独特的临床用途甚至是额外适应症。

因此,在笔者看来,对于“集采中选、备选药品合计不满5家的”限价政策,应适度予以松动,如改成“集采中选、备选药品合计不满5家,且非中选企业数量不少于3家的省级集采药品”,则治理目标更为明确,在计算中位价时更加方便理解,且对于药品供应保障体系的影响也相对更加可控。

除集采非中选药品的1.5倍限价政策之外,另一条对于行业来说相对影响较大的不同厂牌治理政策是同一药品(“通用名 剂型”)相同质量层次不同厂家之间价差大于5倍的,纳入备案采购药品管理。

这一政策与广西的3倍价差政策有相似之处,但广西的3倍价差政策并不包括集采中选药品,而河南省如果严格参照上述两点非中选限价政策进行治理的话,能留下来挂网的品种大概率也不会受到5倍熔断机制的影响。

当然,如果正式稿对于非中选药品的限价有着明显的松绑,那么5倍熔断机制可能也会造成部分未中选产品被撤网的另一种可能性。

增补挂网政策明显收紧

相较于既往河南省的增补挂网政策,此份公征稿的增补挂网要求明显收紧,具体表现在两个方面。

一是原《互联互通》、《四同药品》两份国家文件中的7种暂停受理挂网的类型,几乎全部在文中得以体现甚至更加严苛。

如在《互联互通》中提到的暂停挂网类型“通过质量一致性评价的药品新申请挂网或已挂网药品以通过质量一致性评价为由申请上调挂网价格,报价高于同一质量层次(包括原研药品、参比制剂、过评和视同过评药品)已挂网药品价格中位数的。”

和《四同药品》中提到的暂停挂网类型“已完成制造工艺变更注册,挂网报价高于同通用名其他过评药品挂网监测价的中位数,或高于原研药、参比制剂挂网监测价。”

上述表述都是针对过评药品的,而在河南的文件中则进一步收紧为:“增补挂网药品申报价不得高于已挂网同质量层次同通用名相同医保合并剂型药品挂网中位价。未划分质量层次的药品报价不得高于已挂网同通用名相同医保合并剂型药品中位价。”

按照字面意思,除过评药品外,参比制剂、中成药、生物制剂等类型的药品的增补挂网也可能会受到影响。

二是独家药品的挂网要求有了明显收紧。原本仅需3个省的挂网价格升级为了10个(不满10个则参照首发价格机制公征稿的要求提供材料),瞬间将河南的独家品种挂网难度拉高。

同时境外已上市但境内未上市的药品(如5.1类)需提供主流国际价格(这一条广东省也有类似的要求),并提供可供查询网络链接(难度很大);相关证明材料须同时翻译为中文。

对产业的可能影响

参照2024年一季度的公开数据,河南省gdp总量排名全国第五,人口总量排名全国第三,相对而言,应当是一个医药市场潜力极高的省份。

而从挂网产品数量的角度来看,河南省共有15714条代码挂网(省平台公开数据,下同),对比市场潜力相对小的海南的17967条、市场潜力略小且挂网政策相对严苛的湖南18964条来说,都相对较少,对比广东省三平台背景下31432的挂网数量更是少上许多,对比业内认为挂网政策最为严苛的福建省的12448条来说,也相差并不算多。

当然,挂网药品的总数量只是从产业视角验证某省份挂网政策是否严厉的一个维度,但仅从这个维度来看,原本挂网政策就不算宽松的河南,在2024年度价格治理的关键节点背景下,所制定出的新的挂网政策纲领仍然计划进一步收紧挂网目录(梳理原目录高价品种、收紧增补挂网目录的要求)。

在河南之后,国家价格治理政策出台之前,可能又会有多个省份同步展开试点,原本挂网环境宽松的省份想变得与外省一样严苛,原本挂网环境严苛的省份将变得更加严苛。

而当产品挂网价格的要求和束缚越来越多时,抢占非公立市场/三终端市场的企业无疑也会越来越多。

行业无比盼望国家早日完成价格治理工作,给予各省更加统一和规范的挂网政策方针,让有差异的药品通过“价”的信息属性得以展现,让价格虚高的药品通过“格”的标准得以治理。

推荐阅读

吉林敖东“炒股”,荒了医药主业

近年来,上市公司“不务正业”投入巨资炒股致亏的情况屡屡发生,这也导致了云南白药在内的多家公司宣布停止“炒股”。

从医药到医美,华东医药的转型与迷途

华东医药2024年的开局之路不是很顺,先后陷入与青海珠峰的知识产权纠纷、新产品减肥针合作方违规宣传等风波,除此之外,ttp273项目的夭折也引起一些投资者的关心与担忧。

2023年,中国医药行业仍处于资本下行周期,严峻的形势,对价值创造的可持续性提出挑战,行业发展亟需政策引导。

裁员互撕,2024年,医药人“倒霉让人心疼”

2022年,生物医药行业露了下行的苗头;2023年,裁员潮开始;2024年,下行不但没有结束,还有了愈演愈烈的意思。

挺过2023的寒冬,2024的医疗赛道或将掀开新的篇章。

升白药市场群雄割据,后来者亿帆医药如何破局?

近日,亿帆医药发布公告称,控股子公司在研产品艾贝格司亭α注射液在欧盟上市销售获得了批准,或将对公司业绩产生积极影响。

医药板块毛利率双降,发力高端仿制药能成功吗?

花园生物发布2023年业绩报告,公司在2023年实现营收10.95亿元,同比下降22.78%;归母净利润1.92亿元,同比下降49.87%。

看准儿童药、主攻dds 则正医药进ipo上市辅导备案

近期,证监会九游会登录入口首页官网披露,则正医药上市辅导备案,辅导机构为民生证券股份有限公司,派出机构为上海证监局。

吉林逆袭2024年一季度gdp!东北如何擎起医药产业发展大旗?

随着经济运行情况的陆续披露,全国31个省份(自治区、直辖市)2024年首个季度的经济成绩单也悉数浮出水面。