永辉超市尚未收到万达商管3亿元股权转让款,已向王健林等人发出通知函-九游会官方网站登录

昨日晚间,永辉超市发布了一则关于出售资产的进展公告。

公告指出,根据公司与大连御锦签订的《转让协议之补充协议》约定,第四期股权转让款3亿元应于2024年9月30日前完成支付。截止公告披露日,公司尚未收到该转让款项,购买方大连御锦未按照约定履行付款义务,已构成违约。

永辉超市表示,公司已向大连御锦、王健林、孙喜双、大连一方集团有限公司发出加速到期通知函,并计划向上海国际经济贸易仲裁委员会提起仲裁。上述股权转让协议存在无法及时履约的风险。

来源:公司公告

永辉超市:公司尚未收到金额为3亿元的第四期股权转让款

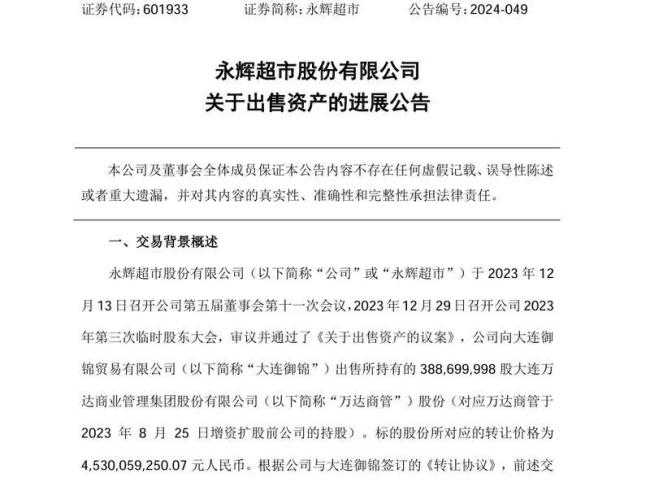

从事件进展来看,公告显示,2023年12月,永辉超市第三次临时股东大会审议并通过了《关于出售资产的议案》,公司向大连御锦出售所持有的约3.8亿股大连万达商业管理集团股份有限公司(以下简称:万达商管)股份(对应万达商管于2023年8月25日增资扩股前公司的持股)。标的股份所对应的转让价格为45.30亿元,每股价格11.65元。根据公司与大连御锦签订的《转让协议》,前述交易资金由大连御锦分八期支付。

2024年永辉超市召开的第一次临时股东大会上,永辉超市审议通过了《关于调整出售资产方案的议案》,公司与大连御锦、王健林、孙喜双、大连一方集团有限公司签署《转让协议之补充协议》,该协议调整支付方案并补充王健林、孙喜双、大连一方集团有限公司为交易担保方。

最新交易进展显示,第四期股权转让款3亿元应于9月30日前完成支付,截至目前,永辉超市尚未收到该转让款项,购买方大连御锦未按照约定履行付款义务,已构成违约。

永辉表示,公司已向大连御锦、王健林先生、孙喜双先生、大连一方集团有限公司发出加速到期通知函,要求大连御锦立即向公司支付款项,并请王健林、孙喜双、大连一方集团有限公司承担连带保证责任。同时,公司将向上海国际经济贸易仲裁委员会提起仲裁,追究大连御锦、王健林、孙喜双、大连一方集团有限公司的法律责任。

“从法律角度看,股权转让中的受让方因为经营状况等原因不能如期支付转让款,也是引发股权纠纷的常见情形”,北京德和衡(上海)律师事务所魏屹威告诉蓝鲸新闻:“股权转让协议往往约定大股东、实控人等为股权转让的顺利实现承担连带保证责任,并用以突破公司有限责任的防火墙。同时,股权转让协议往往约定仲裁条款,仲裁解决争议具有‘一裁终局’、‘保密性强’、‘便于跨境执行’等优点。”

矛盾由来已久

涉及此次股权转让的万达商管,成立于2002年,天眼查显示,公司是大连万达商业管理集团成员,位于辽宁省大连市,是一家以从事商务服务业为主的企业,法定代表人为肖广瑞。

从股东持股比例看,企业预警通显示,大连万达集团股份有限公司持股比例为44.99%;王健林持股比例为5.24%;孙喜双持股比例为4.82%。股权穿透后,王健林为公司实控人。

从业绩表现看,今年上半年,万达商管营业收入268.5亿元,同比增长5.49%,归母净利48.35亿元,同比减少28.16%。

具体到此次股权交易的违约方大连御锦,天眼查显示,大连御锦贸易有限公司成立于2023年11月30日,法定代表人为沈柏松,注册资本50万元,北京一方明实信息技术有限公司为控股股东,持股比例100%。股权穿透后,大连一方集团有限公司为大连御锦控股股东,持股比例100%,孙喜双为实际控制人。

香颂资本董事沈萌告诉蓝鲸新闻,这是当初大连万达上市对赌失败后,永辉超市要求万达回购的安排,所以未支付第四期费用,就由担保方代为履行,如果担保方也不能履行,那么就按照担保条款进行赔偿。

沈萌补充道,对于永辉来说,如果不能尽快顺利收回,会降低自身经营流动性、增加风险,对于违约方而言,则可能要为此付出一定现金代价。

推荐阅读

董事长无力偿还融款,永辉超市遭遇“强平”危机

刚公布业绩预亏不久的永辉超市又迎“重击”。公司董事长张轩松及其一致行动人昔日借道两融融资10亿增持公司股份,如今却因偿还不了1亿款项导致公司部分股份有被动处置的风险。

名创优品 永辉超市,背后是叶国富在零售领域的“野望”

叶国富及名创优品收购永辉超市后,极有可能沿着胖东来对门店调改的思路,对永辉超市旗下所有门店进行改造,将这个“胖东来模式”复制到全国。

“爆改”后的永辉首店开业首日卖了188万,是之前的13.9倍?

17个交易日,公司股价从2.35元涨至2.89元,累计上涨21.94%,市值增长约49亿元。

15批次食品抽检不合格,销售企业涉及永辉、淘宝、拼多多、天猫

近日,市场监管总局发布通告显示,市场监管总局组织食品安全监督抽检850批次样品,检出15批次样品不合格。