斗不过国货,zara进军富人圈-九游会官方网站登录

距离gap、h&m大规模关店风波已有一年多时间,这个春天,这股风刮到了另一个快时尚巨头zara身上。

近日,网络上出现“zara退出中国市场”“zara大量粉丝紧急扫货”的热搜新闻。内容大意为,zara多城大面积闭店,清仓促销,引得粉丝争相捡漏。

一直以来,zara的衣服版型和质量虽然被人诟病,但也拥有大量忠实用户,经营情况也没听说出过什么大问题,因此,消息一出,瞬间引起广泛关注。

对此,zara方面第一时间回应称“退出中国消息不实”,并表示正在不断优化和升级门店,通过开设更大规模的门店,同时配备高效的数字化创新技术,为中国消费者带来更加整合的数字化体验。

“zara不可能放弃中国市场这块大盘子。”时尚产业独立分析师、上海良栖品牌管理有限公司创始人程伟雄对「市界」笃定地表示。

作为西班牙inditex集团旗下的主打品牌,zara2006年在上海开设第一家门店,给国内年轻人带来了大洋彼岸的最新服饰潮流,从2011年起,zara连续5年保持着每年净开店近20家的扩张速度,2018年巅峰时达到183家。

然而,近7年,zara在中国的门店数量在肉眼可见地变少,目前只剩90家左右,锐减一半多,平均每年关店15家。zara怎么了?

门店关了一半多

4月11日和4月14日,「市界」分别前往北京朝阳世贸天阶zara店、西红门荟聚zara店一探究竟,发现店内均无大面积促销,“我们做促销都是全国门店统一的,一般是在每年的6月和12月进行两次大促。不会出现个别门店促销的情况。”一位店员称,针对退出中国的传闻,对方表示“不清楚。”

其中,世贸天阶zara店内的销售情况可以用冷清两个字来形容。总计三层店铺内,只有零星的五六组顾客,更多的是导购员在店内来回穿梭,整理货架,试衣间也空空荡荡。打开点评软件,不少消费者在该店铺下面评论称,“十几年前的时髦小姑娘都喜欢逛的店,怎么越来越萧条了?”

而西红门荟聚zara店正值周末,人稍微多一些,店内有十多名顾客在排队试衣。据一名正在排队的zara粉丝回忆,上一次年终大促的场面可比现在热闹多了,店里人都满了。排队半个小时起,为了省去排队,她直接在镜子前比划比划就买了。“反正也不贵,一件纯棉t恤50多块。平时我也经常来逛,只不过只有几款衣服有活动,降价幅度也还行,三百多块的衣服能降个一百多。”

▲(西红门荟聚zara店。图源/市界)

一个不争的事实是,zara正不断在全国各地关店。「市界」梳理zara母公司财报获悉,在截至2024年1月为止的七年时间里,zara门店在中国内地的数量分别为183家、179家、179家、141家、133家、119家和96家,几乎腰斩。

今年3月底,东莞星河城店、惠州华贸店、上海宝山万达店一股脑都被关了,其中,上海万达店已有十多年历史,而惠州、东莞的门店均为当地唯一店铺,开业也都超过十年。客服表示,目前zara在中国的门店为90家左右。

不仅如此,天眼查app显示,zara中国运营主体——飒拉商业(上海)有限公司的多家分公司,因通过登记的住所或者经营场所无法联系,被工商管理部门列入经营异常名录,且有近80家分公司已被注销。

正是这些来自多方面的综合消息,给外界造成“zara撤出中国”的印象。

在业界,zara和gap、h&m、优衣库一起,并称为快时尚四大巨头。

所谓快时尚,一个重要表现就是速度快。以zara为例,它用15天时间完成设计到成衣上市,每两个星期就更新一次新品。顾客如果遇到喜欢的衣服没有立即买下来,几个小时或几天后,衣服就会不见。通过这种方法,快时尚品牌给顾客营造出一种急迫感和稀缺感,促使他们赶快下单。

快时尚吸引的,主要是生活在一二线城市,爱美爱社交的30岁以下消费群体。这部分人喜好多变,一部影视剧、一个话题都有可能激发起他们对某一款式、某一风格的热情。为此,zara的400多位设计师长期混迹于各大秀场寻找时尚灵感,公司每年能推出20000款设计,充分满足年轻男女的需求。

而且zara不贪求在某一单款上的销量,而是采取款多量少的节奏,有效控制了服装业最害怕的库存积压风险。

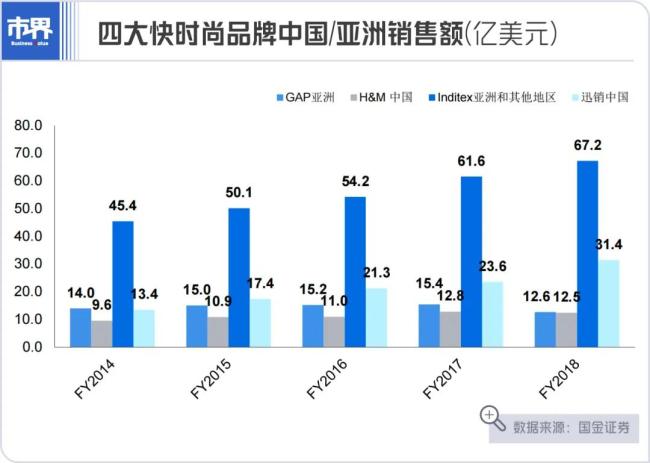

凭借此经营法宝,zara在中国得以快马加鞭地发展。2006年至2016年十年时间里,亚洲业务都是拉动inditex(zara)快速增长的重要驱动力,业务占比从个位数提升至20%以上。到了2018年,gap亚洲和h&m中国的销售体量约为12亿美元,优衣库中国的销售体量为30亿美元,而inditex(zara)的亚洲的销售体量为67亿美元,与前三者已不是一个数量级。

2019年,inditex(zara)亚洲增速明显放慢,为9.2%,而倒回到2007年,这项数字高达47.5%。是什么阻碍了zara的发展?

程伟雄表示,三年疫情带来商圈转移及消费习惯的变化,此外,电商冲击是更重要的原因,相较于中国的品牌来说,国际品牌的电商布局相对落后。

“以zara为代表的国际品牌,需要一个适应过程,毕竟它们以前的主要战场是在线下。如今的关店,属于正常的渠道策略调整。”程伟雄称。

门店少了,赚得多了

zara中国门店数量在大幅缩减,全球门店亦是如此,2018年为2118家,2024年降至1881家。

但「市界」发现,zara的赚钱能力反而越来越强。2018财年、2019财年营收分别为180亿欧元和196亿欧元,2020年受疫情影响短暂下滑,然后又逐年增长,2023财年达到260.5亿欧元(人民币超2000亿元)。

因为zara是营收大牛,故拉动集团收入水涨船高。据2023年财报,inditex销售额同比增长10.4%至359亿欧元;净利润同比飙升30.3%至54亿欧元,创下历史新高。

早在2015年,zara创始人amancio ortega就曾以798亿美元的净财富总额,一度超越比尔-盖茨成为世界首富。2023年,他的身家已经涨到974亿美元,较前一年增长332亿美元,是年度财富增长最多的十位富豪之一,也是榜上唯一来自时尚零售行业的富豪,稳居西班牙首富地位。

深究zara的店少赚钱多的奥秘,还要从amancio ortega的女儿说起。

2022年4月,37岁的marta ortega正式接任inditex集团董事长。在此之前,这位千金在zara基层历练了五年时间,轮岗过销售、品牌推广、设计营销等各个条线。

与父亲大刀阔斧的扩张性战略不同,marta ortega旨在将zara品牌变得更为高端化和精致化,在价格上抬高了一个区间。譬如,她亲自指导了zara srpls高端系列的设计和推出,该系列由棉、羊毛、亚麻和丝绸制成,产品均价在千元以上;同时推出香水美妆类产品、滑雪系列产品,与奢侈品大牌抢市场。

程伟雄非常理解zara的高端化之举。他认为,论低价,zara肯定卷不过中国当下的服装产业,而走高端化之路就不同了。“中国14亿人口,可能有10亿人价格敏感度高,求便宜。但剩下肯定还会有一部分人,追求有品质的生活和体验,追求品牌故事、品牌价值、品牌文化等等。这也是奢侈品大牌在中国永远有市场的根本原因。”

仅仅涨价,还不足以拉升zara业绩增长。目前,除了自家九游会登录入口首页官网和app,天猫旗舰店、微信小程序商店、抖音直播间都能看见zara的身影。inditex集团在2023财报中对在线卖货取得的成绩非常满意,线上销售额大涨16%至91亿欧元,占总销售额比例为25.35%。对比来看,频繁出现在电商大促top榜单中的优衣库,中国区电商业务占比尚只有20%,日本地区为15%。

当然,针对传统线下渠道,zara也在根据市场和趋势变化做调整。一个最明显的动作就是改变开店策略。客服向「市界」否认撤华说法的同时,补充强调称,“我们会优化门店的服务体验,也会在不同城市开设更多的门店。”

一边关门,一边开店,这是什么逻辑?答案是zara要开更大的店。通过财报可以计算出,2018年,zara门店2118家对应的店铺总面积为325.63万平方米,店均面积约1500平方米。到了2023年,1881家门店对应的店铺总面积为307.86万平方米,店均面积约1600平方米。2023年,最具代表性的zara上海南京路店已经照此率先经历了扩建和翻新。

针对这种转变,中国商业联合会专家委员会委员赖阳解释称,“云消费时代,与线上直销相比,时尚品牌线下的连锁门店成本过高,成为运营的包袱。服装品牌开设线下门店正在从销售为主转型为形象店、概念店等方式,与消费者增强互动,提高品牌对消费者的吸引力。”

他进一步表示,“未来的趋势是通过有限数量的线下体验店吸引消费者对品牌的喜好,而收益更多则依托于线上直销。”

程伟雄也称,“说白了,升级了数字化之后的门店,可以线上线下互相导流。”该做法对于带动zara整体销售额的提升也将具有积极意义。inditex集团表示,未来将投10亿欧元专用于数字化渠道,17亿欧元用于渠道整合的技术投入。

快时尚何去何从?

zara所面临的变革和挑战,于其他快时尚巨头也是一样。

回想它们最为风光的时候,北京、上海等街头巷尾,门店里到处都是熙熙攘攘排队试穿的年轻人,即使是对时尚不感冒的消费者,也疯狂涌入店内。

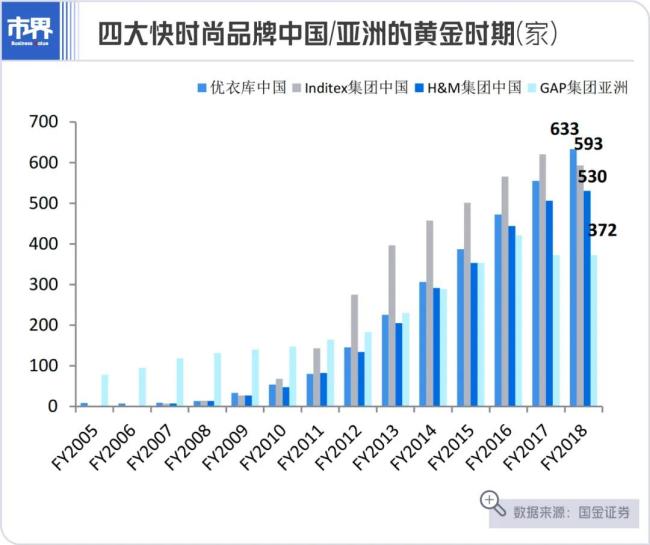

国金证券数据显示,2008至2018年的十年黄金时期,优衣库中国门店由13家增长至633家,增幅为48倍;inditex以zara为主的中国门店由14家增长至593家,增幅为41倍;h&m中国门店由13家增长至530家,增幅为40倍;而gap亚洲门店由131家增长至372家,增幅为1.84倍。

2018年起,整个快时尚市场因开店速度过快带来阶段性供给过剩,集体上演大刹车,h&m中国业务增长-3.0%,gap亚洲业务增长-18.2%。

紧接着,英国高街品牌topshop、newlook宣布退出中国市场,forever 21、c&a 、esprit陆续倒下,zara的姊妹品牌bershka、pull&bear和stradivarius也关闭了中国所有线下实体店和线上购物入口。

2022年6月,h&m面积超过1200平方米、三层高的三里屯旗舰店人去楼空,令人唏嘘不已。同年11月,gap大中华区业务以不到3亿元的价格贱卖给国内电商服务公司宝尊电商。这些标志性事件,都证明快时尚在中国市场的败退已势不可挡。

与之相反,国潮品牌却悄然崛起。2018年,安踏营收增速为45%,波司登、森马服饰的营收增速也都超过30%。模仿zara出道的ur,借助新兴社交媒体和直播电商,被越来越多的年轻人熟知和喜爱,甚至被小部分人视为“zara的取代者”。

2019年,ur销售额达50亿。2023年618,ur登上天猫、抖音、京东三大平台的女装销售排行榜榜首。截至目前,ur全球总门店已超400家,覆盖至新加坡、泰国、菲律宾等全球市场。

国际品牌迎关店潮,国潮却能逆势爆发,究其原因,中国品牌更了解中国人,在本土化上有天然优势。“zara的衣服太挑人了,设计奇奇怪怪,短的超短仿佛儿童款,长的超长能当拖布,衣服质量也越来越差。我现在都买ur了,在时尚的基础上会考虑中国人的身材。”一位90后女生称。

如果说本土化可以慢慢改,慢慢学,国内电商的迅猛发展,可不给国际快时尚品牌反应的时间。

“通过技术手段和工具的迭代,中国的货架电商、内容电商,把c端触达已经发挥到极致。今天出了款,明天就能上市。”程感叹道。zara即便只有7到15天的更新速度,但毕竟需要生产周期,也需要全球供应链的协同。

经济学者盘和林也称,zara在中国大面积关店,是因为中国线下快时尚已经打不过线上快时尚。而中国线上快时尚也正在向按需生产进化,先预售再生产,再交付。这背后,是中国服装供应链体系的变革。

面对中国拥有14亿人口的庞大服装市场,除zara外,其他三大巨头正全力寻找不同的生存之道。

gap中国卖身后,将生产、推广和全渠道销售全部甩出。接盘方宝尊为该品牌的男装、女装和童装重新配置了专门的设计总监,并大打降价牌,在社交媒体上,“去gap捡漏”几乎成为一种流行。

h&m的策略是去其他国家寻找新市场,并推出高端品牌。2021年,旗下高端品牌arket首店高调开业,择址北京三里屯太古里,与lv、加拿大鹅仅隔几百米。

优衣库平民化、舒适化产品定位坚持得比较成功。过去十几年,其在中国保持着每年新开约80至100家门店的速度,并逐渐下渗至二三线城市。截至2023财年末(2023年8月底),优衣库在中国已积累了1031家门店,超过了日本的800家门店,在全球位居首位。同期大中华区业务营收达到6202亿日元,占母公司迅销集团总营收的22%,营业利润占比达27%。

“国际快时尚要想守住中国市场,未来的转型必然绕不开几大思路。”程伟雄称,首先是洞察中国用户需求,按中国用户的身材版型去设计生产适合中国人的穿着配搭,同时运用好本土ip,将中国文化和国际流行趋势进行有效结合;其二,要懂得顺应和拥抱中国电子商务的发展,做好线上线下互联互通;第三要学会挖掘中国市场,向下沉区域布局等。

十年繁华一朝梦碎。享受完中国快时尚的超级红利后,等待zara们的,其实并不是“中国快时尚变得很难做了”,关键在于怎么做、如何做。

推荐阅读

“四进”进博会,加码本土共创、推进可持续发展。

zara和h&m加起来也打不过。

雅迪增速放缓,小牛亏损,电动自行车进入冷静期

龙头企业雅迪、九号等企业的收入增长幅度下滑。爱玛和新日虽未公布2023全年业绩,但爱玛前三个季度的收入增长也不足1%,新日收入大幅减少。

投诉背后有委屈,服务分被扣难升级,差错责任分配待完善。不合理差评的“紧箍”如何松一松?

中国旅游集团董事长陈寅表示:“中国中免自2020年起连续三年排名全球旅游零售商的首位,会员总人数已突破3300万,先后与全球超过1400个世界知名品牌建立了长期稳定的合作关系。集团在海南的发展,是海南国际旅游消费中心建设的一个注脚,也是海南优良营商环境和广阔市场机遇的一个印证。”

2024年,消费市场逐步回暖,上百个茶叶区域公用品牌及锋而试,新的茶业经济增长点正酝酿成势。

在2021年5月底冲上84.5元每股的最高点后,“奶酪第一股”妙可蓝多就在走下坡路,截至4月11日收盘每股只有13.3元。