300亿阵营扩容,业绩不及预期的洋河能否走出阵痛-九游会官方网站登录

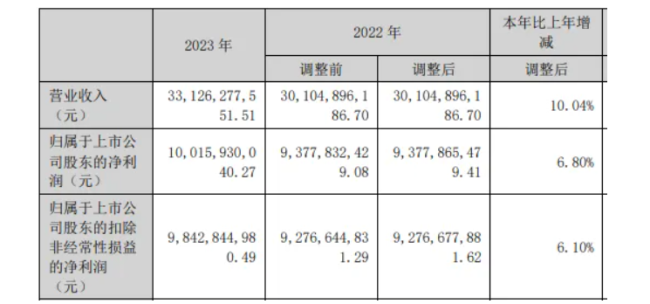

近日,洋河发布的2023年财报显示,企业报告期内实现营收331.26亿元,同比增长10.04%;净利润100.16亿元,同比增长6.8%。

作为白酒行业连续十三年排名第三的企业,洋河的业绩一直备受业内外关注。年报一发布,立即引起热议。

微弱优势暂居“探花”,竞争进入白热化

在a股白酒上市公司中,2022年超300亿的只有3位,分别是贵州茅台、五粮液、洋河,2023年,随着汾酒、泸州老窖的猛烈追赶,跨入300亿俱乐部的选手增长至5位,白酒头部企业之间的竞争越来越激烈,那么洋河目前的微弱优势还能保持多久?

翻看洋河、汾酒、泸州老窖近年来的年报发现,洋河2021年-2023年的营收分别为253.5亿元、301.05亿元、331.26亿元。汾酒分别为199.71亿元、262.14亿元、319.28亿元。泸州老窖分别为206.4亿、251.24亿元、302.33亿元。洋河近三年与汾酒营收差距分别是53.79亿元、38.91亿元、11.98亿元,与泸州老窖的差距47.1亿元、49.81亿元、28.93亿元。这意味着三者之间营收差距逐步缩小,“白酒行业老三”之争进入白热化阶段。

此外,洋河近三年的增速分别20.14%、18.76%、10.04%,汾酒增速为42.7%、20.94%、21.8%,泸州老窖增速为24%、21.71%、20.34%。洋河的增速在连年放慢,到今年一季度时,已经降至个位数。而汾酒和泸州老窖却一直保持20%以上的高增速,有媒体按照2023年的增速测算,到2024年末,汾酒和泸州老窖分别将以386.14亿元、365.03亿元超越洋河的357.86亿元,而洋河很有可能从行业第三下滑到行业第五,霸榜“探花”位置13年的历史或将被改写。

数据显示,洋河2021年-2023年的净利润分别为75.08亿元、93.78亿元、100.16亿元,汾酒分别为76.45亿元、80.96亿元、104.38亿元,泸州老窖分别为79亿元、103.65亿元、132.46亿元。

从利润方面看,泸州老窖凭借超强的盈利能力已经占据行业第三,而洋河被甩在了第五位。

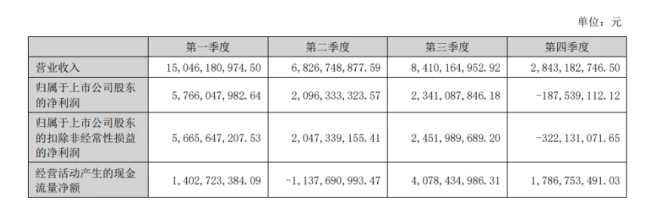

还有一个细节值得注意,2023年第四季度,洋河净利润亏损1.88亿元,同比下滑161%,这是洋河股份上市以来第四季度首次亏损,同时也无疑拉低了全年的增长速度。企业对此解释称,去年四季度净利润下滑,主要因为处于白酒销售淡季,销售收入相对较少,另外按“权责发生制”原则预提了部分费用。

有业内人士认为,洋河宁愿直面2023年四季度净利润首负,也不肯在2024年一季度做点常规调动,从侧面说明,企业对2024年的预估也不太乐观。

洋河此前发布的2024年第一季度财报也证实了大家的猜测。报告期内,企业实现营业收入162.55亿元,同比增长8.03%;实现净利润60.55亿元,同比增长5.02%,这个业绩增速还是远低于汾酒、泸州老窖、古井贡酒等同行。

不仅是跟同身位企业比较存在被超过的风险,近日,洋河市值被差一个身位的古井贡酒超越的消息更令业内哗然。

5月8日,截止股市收盘,古井贡酒股价报277.48元/股,市值1466.8亿元;洋河股价报95.94元,市值1445.3亿元。洋河市值被古井贡酒超越,在白酒上市公司中排名第六位,前四名分别是贵州茅台、五粮液、山西汾酒、泸州老窖。营收排前三、市值却排第六,意味着洋河潜藏的风险正在逐渐暴露出来。

重点数据暗含风险,市场期待正在降低

细读洋河年报中的重点数据发现,企业还有许多围绕在身边的风险。

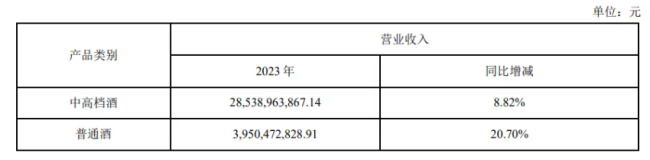

分产品看,2023年洋河白酒产品共实现营收323.9亿元,其中,以梦之蓝(手工班、m9、m6 、水晶梦)、苏酒、天之蓝、珍宝坊(帝坊、圣坊)、海之蓝为代表的中高档酒营收285.39亿元,增长8.82%;以洋河大曲、双沟大曲为代表的普通酒营收39.5亿元,增长20.7%。

众所周知,白酒的利润主要是由中高档酒拉动,而洋河中高档酒营收增速仅为个位数,反而是普通酒的增速遥遥领先,意味着企业中高档酒类产品正面临产品力不足的尴尬,亦如企业高管所言,“洋河股份的业绩中包揽大头的依然是中端产品,真正的高端线没有市场话语权。”

与此同时,与洋河同身位的汾酒中高端营收增速是22.56%、泸州老窖是21.28%。很显然,在全国中高端酒市场中,汾酒、泸州老窖的认可度和影响力更胜一筹。

洋河2022年之时合同负债已同比下降13.05%,2023年降幅进一步扩大,数据显示,2023年末企业合同负债为111.05亿,同比减少19.19%。到今年一季度末,其合同负债亦继续下降16.62%。

据了解,在白酒行业,合同负债是衡量白酒企业经销商市场预期的重要指标。洋河持续下降的合同负债,背后透露的隐情就是经销商的打款意愿在降低,对洋河的期待大打折扣。

年报显示,报告期内公司销售费用为53.87亿元,同比增长28.9%,销售费用率为16.26%。同期贵州茅台、五粮液、泸州老窖、山西汾酒的销售费用率分别为3.09%、9.36%、13.14%、10.08%,洋河股份的销售费用在头部白酒中最高。

公司解释称,“主要是本期加大市场活动投入促销费大幅增长,以及销售人员的差旅费、职工薪酬等相应增加所致”。

据媒体消息,企业2023年赞助了18亿以达成洋河·梦之蓝连续五年作为春晚零点报时独家九游会官方网站登录的合作伙伴的合作,而后还牵手了电影华表奖等系列品牌动作树立品牌形象,又持续开展“开瓶扫码领红包”活动、推出“中秋团圆梦 好运上上签”、“洋河新春行龙运”活动迎战中秋、春节……

各种各样的营销活动为企业带来了诸多曝光度,只是从结果来看,没有相应地转化为市场动能,洋河需要考虑不仅仅是品牌影响力,或许还要思考如何将影响力进一步转化为业绩。

省内外市场被挤压,洋河该如何突围?

根据对全国市场的观察,在茅台、五粮液已经占据稳固位置的背景下,山西汾酒、泸州老窖与洋河的业绩一直在紧追猛赶,其中,青花汾系列、国窖1573等都是百亿级的强势产品,而洋河贡献重要业绩的蓝色经典系列海天梦产品则无法与之抗衡,品牌影响力也稍显不足。

如果聚焦到江苏本土市场,洋河所受的挤压则更为严重。

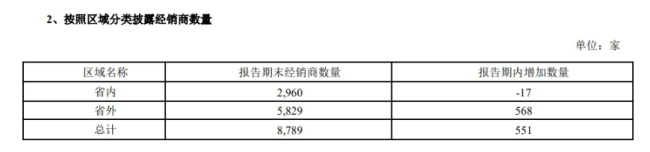

2023年洋河股份在省内实现营收143.93亿元,增长8.05%。这个成绩且不说与汾酒省内营收增长20.4%相比较,与企业2022年财报相比,省内营收下降了7.23个百分点。此外,去年洋河的省内经销商减少了17家,而同为苏酒的今世缘却增加了104家,可见,洋河在江苏省内的市场份额正在被今世缘蚕食。

还有媒体测算,今世缘对省内市场规模的扩展营收增长速度是洋河的3倍多,这加剧了江苏省内竞争,如果按照双方2023年的增长率计算,不出三年今世缘要完成对洋河的省内反超。

与此同时,江苏作为经济实力雄厚及白酒消费能力较强的省份,吸引了贵州茅台、五粮液、汾酒、泸州老窖、剑南春、国台等酒企,并发展得如火如荼,也在挤占洋河的省内市场份额。

业内专家指出,外有强敌,内有追兵,洋河股份“白酒老三”的地位已经岌岌可危,“二次创业”之路亦前景难料。

针对省内市场未来战略,企业在回答投资者问时表示,江苏市场包容性较强,目前的竞争比较激烈,对省内市场将围绕“升维提势,回归江苏”的大方向作系统性规划,配称提升组织系统能力、配套的资源与营销战略落地。已根据白酒销售的节奏特征做好年度规划及阶段性重点工作安排,明确工作思路和市场策略,推进落地执行。

同时,企业也在努力寻找新的高质量发展方向。2月召开的年度工作大会上,洋河党委书记、董事长张联东从“方向目标、规模增长、高端产品、品牌建设、核心差异、消费运营、基础管理”七问洋河,表达其对洋河突围的迫切。

洋河还在年报中表示,2024 年公司将坚持“稳中求进、以进促稳”的发展基调,坚定“双名酒、多品牌、多品类”的发展方向,推动企业实现可持续成长和高质量发展,力争营业收入同比增长 5%-10%。

资料显示,2024年,汾酒提出力争实现营收增速20%,泸州老窖提出力争实现营业收入同比增长不低于15%的目标。根据测算,到2024年末之时,洋河最高将实现营收364.34亿元,汾酒实现营收383.14亿元,泸州老窖347.68亿元 。如此看来,洋河的营收目标依然不是一个乐观的数字。

当前,中国白酒行业正经历增长模式的转变,给诸多酒企都带来巨大挑战,同时,这似乎也是一记警钟,在昭示白酒行业的格局与秩序不是永恒的。从当前的情况来看,洋河“探花”的位置虽岌岌可危,但幸而还有时间和机会扭转乾坤,如果洋河从全局出发挖掘新周期市场规律,及时进行战术调整,或许还有其他的可能。

推荐阅读

贵州财政支持白酒等六大生产基地

贵州财政支持白酒等六大生产基地;意葡酒对华出口额7.71亿,丁雄军调研山西、海南市场;吕梁力争新增白酒产能3万吨;五粮液核心研究再获一等奖。

四年蝉联中国最具历史文化底蕴白酒品牌

今年,汾酒再度登上《胡润中国最具历史文化底蕴品牌榜》。12月22日,《2023胡润中国最具历史文化底蕴品牌榜》在上海发布,100个中国内地最成功的60岁以上品牌上榜。

深入访谈福建莆田、四川成都、河南许昌经销商,观察五一一线宴席市场真实情况。

高端白酒决胜战打响,这一次“涨价”是关键

从企业端来看,价格是企业快速发展的关键;从消费端来看,价格是消费者判断产品好坏的重要标准。因此白酒涨价是白酒品牌实现跃升、抢占市场的关键。这也证明了,白酒高端化是行业发展到一定程度的必然。

在结构调整的关键阶段,四个企业案例的做法有一个相同规律:重构与圈层以及用户的关系。

中华网两会|曾娜:推动中国白酒申报世界遗产

2024年全国两会期间,来自泸州老窖的第十三、第十四届全国人大代表,泸州老窖酒传统酿制技艺第23代传承人曾娜带来包括推动中国白酒申报世界遗产等十余条建议。

白酒板块回暖,舍得、水井坊相继披露回购计划

基于证监会的连续表态,上市公司纷纷推出“提质增效重回报”相关举措。白酒企业中,舍得酒业、水井坊也加入到回购浪潮中。