9月降息在望,年初进行美元存款的储户拍断腿-九游会官方网站登录

“要知道还有汇率风险,我还不如直接存人民币,真是白折腾了。”近日一位年初购入美元进行存款的储户说,他表示,本来图美元存款5%的收益率去的,结果8月人民币大涨,造成美元存款收益率缩水一大半,和人民币存款收益率差不多了。

自2022年美国加息以来,中美货币政策的错位导致人民币汇率持续走弱,持有外币的企业结汇意愿降低,因为美元定期存款利率高于人民币贷款利率,不少出口企业出现了持有外币进行存款理财获取高收益,并在资金流转困难时选择向银行申请人民币贷款的现象。不止是企业端,居民端也普遍存在着购买美元,通过美元存款赚取高息,但这其中的汇率风险,许多美元储户并没有意识到。

8月以来,人民币持续升值,美元兑人民币从近7.3一路攀升至当前的7.1左右,人民币升值2.7%,如果储户在汇率7.3的时候购买了美元,并以5%的存款利率存入美元,再加上购买美元的手续费等费用,进行美元存款的储户可能得到的存款收益与用人民币进行存款的储户收益并无太大区别。

近日,多家城商行接连宣布要调降美元存款利率。例如,江苏银行最新一期的美元定期存款利率普遍下调了10个基点;北京银行1年期美元存款利率从5%降至4.5%,降低了50个基点;恒丰银行1年期美元存款利率从5%降至4.9%,降低了10个基点。不少理财经理表示,9月还将迎来新一轮美元存款利率调降,这一5%的理财产品即将“消失”。

随着美联储降息的落地,人民币是否会持续走强,美元存款利率的下调都会成为影响美元存款收益的关键。

外资银行及国内城商行美元产品收益率普遍在5%上下,国有大行却仅有不足1%

国有银行机构的美元理财产品多为r1和r2风险级别。收益率方面,以平安银行代销的两个产品为例,其代销的中银理财-qdii日计划(美元版)为r1级别每日可赎回的灵活美元理财,近七日年化收益率为4.672%;另一产品代销招银理财的美元天添金稳健型,属于每日赎回的r2级产品,近三月年化收益率为4.56%。

地方性银行的美元理财产品利率更客观。据钛媒体app观察,今年江苏银行、宁波银行等城商行的部分支行,对于1,000美元起存,五万美元以下的客户,一年期存款利率最高可达为4.95%,五万美元以上的客户则最高可达5.05%,恒丰银行甚至推出的美元理财产品,以1万美元为起购门槛,一年期的利率最高可达5.1%。

同样是定存产品,国有大行的美元定存利率就低的可怜,例如中国银行,一万美元以内的存款定存一年只有0.3%,和在美国存美元活期的利率差不多,最多也只能达到年化利率0.8%;一万美元以上定存才享有一年2.65%以上的利率。

图片来源:中国银行手机银行

大部分投资者都会选择非国有行或者外资银行进行美元投资,相比之下,外资行的定存产品利率更符合投资者预期。不过据钛媒体app了解,外资行的开卡门槛较高,需要存入50-100万,并需要律师见证等材料,因此普通的内地用户更适合在城商行进行美元存款。

图片来源@小红书

美元理财更看重短期收益美元保单更偏向于保值

当前市场上美元理财产品包括美元定期、美元理财、美元qdii及美元保单。

前两者美元定期和理财很好理解,就是将人民币兑换成美元,在境内的银行存定期存款或者购买美元计价的美元理财产品,最高可达到5.05%的年化收益率。

后者美元qdii,叫做美元债基金,是境内投资者用人民币即可参与的、主要投向境外美元计价的债券资产的公募基金。这类产品可投资的范围更广,可以投资美国的长期国债(期限超过10年)、短期国债(期限一年以下)、中期国债(期限介于两者之间)以及通胀保值债券(tips)和浮动利率债券(frns)等,因此风险系数也更高,这类产品大多被评级为中风险甚至中高风险,因此收益率波动较大,年初至今的涨跌幅差距较大,高的有双位数正收益,低的甚至有双位数负收益。

由于产品的标的不同,这类产品和银行的美元定存/理财有较大的差别,因此投资者在购买的时候要根据标的的表现情况、基金经理的历史业绩等多个维度进行考量。

图片来源@支付宝

美元保单也是当前市场上非常受欢迎的产品。

近年来内地投资者去香港买保险的新闻经常见诸报端,据了解他们主要是购买以美元计价的分红储蓄险,这一产品不仅具有安全稳固的特点,还能在保障本金安全的基础上实现相对较高的预期收益。据钛媒体app了解,大部分香港的储蓄分红险预期内部收益率可高达6%-7%,收益相当吸引人,但是美元保单的投资限制比上一类产品更高,对投资人的要求也更高。

一位香港理财经理向钛媒体app解释,选择美元保单的人群主要分为两类,第一类是可支配金融资产较大,美元保单仅仅作为其分散投资的一部分,他们更看重美元的长期价值而并非短期内的汇率波动;第二类是有留学、旅居或者移民等出国规划或需求的人,他们持有美元保单本来就是为了在未来某个时段能获取相应的美元收益,只要保单的收益高于美元通胀率,保证资产不缩水即可,并不需要将美元换回人民币,因此他们也并不在意汇率风险。

人民币重拾升值趋势美元资产对国内吸引力减弱

8月以来,人民币兑美元汇率的强势反弹让美元理财产品的热度下降。

最近一个月以来,人民币兑美元汇率经历多次强势反弹,银行间外汇市场人民币汇率中间价也保持稳定,在1美元兑人民币7.11元至7.14元之间,不少人开始看涨人民币。

图片来源@百度股市通

有一位资深外汇投资者分享了自己的投资经验,她表示,近年来她持续看好美元,逢低点购美元进行外币投资,在2022年汇率6.3的时候开始购入美元,2023年是在6.8附近再次购入,2024年则在7.1附近购入,按照近期换汇的汇率7.12保守计算,这三年美元存款的投资收益算下来在年化7.6%至9.2%左右,如果仅仅计算今年的美元存款也可以达到5%左右的年化收益。在当下美联储降息几乎已成定局的背景下,她表示可能会陆续将一部分高价换汇的美元资产转回人民币资产,等年底预期落地后再考虑新的投资方向。

从宏观的角度看,美国的通胀压力有所回落,但就业压力凸显,因此短期内美元汇率可能处于强震荡区间,并不建议将人民币资产换成美元。

8月23日,美联储主席鲍威尔在怀俄明州举行的杰克逊霍尔全球央行年度经济政策研讨会上表示,美联储降息时机已到,政策方向已经明确,降息的时间和节奏将取决于即将发布的数据、不断变化的前景和风险平衡情况。

广发证券表示,美国8月数据可能会有一定趋势修复,但仍有不确定性,所以简单来看,基准情形下不应有大幅降息。香港理财经理表示,美国降息虽是必然,但降息幅度和空间并不大,更加印证了美元的多空双方将展开博弈,这个时间节点并不建议投资者大幅度改变先前的投资行为。

外汇业内人士向钛媒体app透露,从上个月开始就让企业客户多套保,人民币已经初步显示出升值趋势,俄乌中东地区战局升级,日本、韩国、印度等多个国家股市开始出现跳水现象,而人民币资产目前处于被低估的情况,因此只要美国降息落地,会有越来越多的投资机构涌入人民币市场,从而促成人民币升值。

银行的美元产品并不盈利投资外币的脚步紧跟国家就好

据钛媒体app走访多家银行后,多个理财经理表示,银行的美元存款产品其实基本没赚钱,和人民币的低风险理财产品类似,并不是银行主营的收入来源,银行赚的是存贷利差,最希望客户把资金放活期或者定存款,但是为了吸引客户的资金就需要这种“钩子”产品让客户赚到比存款更高的利率,从而把客户在其他银行的资金吸引到自家银行中。

他们表示未来这类型的产品会越来越多元化,不仅仅美元定存、美元理财的产品,还会有和美元汇率相挂钩的人民币理财产品等,总体来说,就是为了服务顾客,做出产品的差异化,并提升产品竞争力。

当钛媒体app询问他们现在是否还能投资美元存款,他们出现了较大的分歧。一部分理财经理表示,美元目前很强势的,尽管期间可能出现美国经济数据不及预期的情况,美元可能会出现日内波动较大的情况,但长期仍比较稳定,他们表示,“这理解为美元虽然有贬值风险,但不代表别的货币不会同步贬值,甚至贬值力度更大”。此外,近期也有较多企业结汇,每次出现降息预期往往伴随着“结汇潮”,一般会出现在年末春节和年中两个财报季节点,这时候都会出现美元走低的情况,因此最近美元的走势也属于情理之中,是个购汇的机会。

但另一部分理财经理则表示,最近还是老老实实拿人民币存款,在现在换美元并不是理智的选择,一是市场对美联储今年内的降息预期拉满,不仅美元存款的收益会下降,美元兑人民币的汇率也会下跌,现在购入美元并不划算。

他们算了一笔账,近几年美元兑人民币最低达到约6.3,最高大约7.3,目前美元7.1,按5%的收益计算,如果年末美元跌至6.3,期间收益为亏损11%,如果美元涨至7.3,期间收益也就只赚了4.4%,在6.985附近达到平衡点不亏不赚,在7.018附近达到和以2%计算的人民币存款持平的收益,综合来看,当前购入美元并不是好时机。

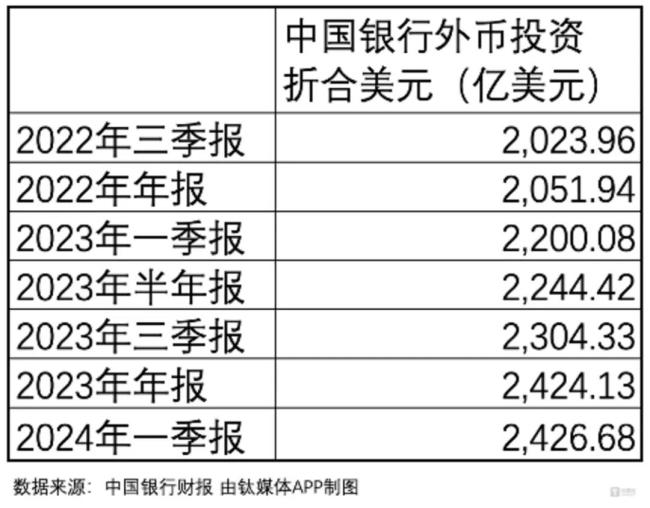

也有理财经理向钛媒体app提出了一个有趣的建议,自己不知道该不该换美元就跟着国家走,从中国银行外币投资的数据看,中国银行已经连续7个季度增加外币投资,但在2024年出现了减缓的迹象,因此可以等8月底中行的中报出来后,根据对应的数据表现再决定是否入手美元。

推荐阅读

美联储鸽派转向!暗示降息将至,全球资产“狂欢”,对a股有什么影响?

据央视财经,当地时间23日上午10时,美联储主席鲍威尔在美国怀俄明州小镇杰克逊霍尔举行的“全球央行年会”上发表讲话。

招商银行,动刀大额存单

银行不求你存款了!部分收益较高的中长期限大额存单,被招商银行按下了暂停键,这背后是招商银行不断增长的定期存款,和不断承压的净息差。

要还房贷了,工资卡每日转账限额被下调到500元?多网友称被“调降交易限额”,银行:为了…

7月以来,来自浙江、山东、山西、河北、辽宁、贵州等地的多家银行发布公告称,调降部分客户的非柜面渠道交易限额。

吉林银行回应“取款需派出所同意”,电信诈骗频发下银行取款业务持续收紧

蓝鲸新闻6月12日讯(记者 金磊)6月11日,有网友反映,在吉林省长春市的一家吉林银行取款,被告知需要辖区派出所同意才行,该事件立刻引起社会广泛关注。

浙商银行行长因个人原因辞职,董事长陆建强代为履职

8月18日,浙商银行(601916.sh)发布公告,张荣森因个人原因辞去浙商银行执行董事、行长职务,该等辞任自辞职报告送达浙商银行董事会时生效