谁在买入黄金etf?-九游会官方网站登录

伴随着“央行买金说”和中东地区的隆隆炮火,中国投资者的买金欲望被持续激发。

东吴证券研究近期全球主要黄金etf资金流动情况发现,欧美大型黄金etf撤离的同时,来自中国大陆和日本的黄金etf成为流入的排头兵。

wind(万得)数据统计显示,相比年初,中国黄金etf规模增长67%。此外,多只黄金基金出现大幅溢价,从涨停到跌停的炒作剧情再度上演。

一些早期布局黄金商品基金的公募基金吃到了这波红利,但盛宴远未结束。虽然黄金价格不断突破历史高位,各家公司仍在星夜赶路,奔赴下一城——弹性更大的黄金股。

一些机构看中了黄金股etf的绝佳生态位。

“黄金商品etf的实际风险与银行积存金、纸黄金类似,但在风险等级中属于r5,导致保险、fof、投顾在内的很多机构配置受限,本质上是一种风险等级的错配。而黄金股etf虽然明面上属于r4,甚至r3等级,但属于在金价上加了杠杆的品种,在上涨期能获得更多超额回报。”一位基金业观察人士告诉《财经》。

在大多数机构看来,虽然当前已进入情绪博弈期,短期需注意回调,但长期仍看多,甚至有机构喊出黄金正站在长期牛市的起点上。

“如果今年之前我让你用50%甚至更高的成本把你们买的实物黄金存在某个银行的保险柜里,你一定认为我是傻子。”在近期举办的晨星(中国)2024年度投资峰会上,思睿集团首席经济学家洪灏表示,黄金与美国的劳动生产率变化高度相关。“美国劳动生产率进入了新一轮的由底上升的周期,不难想象黄金的走势应该远远没有走完。”

从博弈欧美宽松逻辑的共识抢跑,到3月下旬切换为地缘局势,再到大宗商品的热度基础上继续延续情绪博弈,博时基金基金经理王祥认为,尽管幅度与波动率逐渐上升,但动量稳定性却越来越接近短期反转窗口。“短期市场价格已由博弈情绪主导,较基本面有所偏离,调整概率正快速加大。但是,这对于在这一段快速上涨的过程中不及上车的投资者而言,反而将带来难得的再次介入机遇。”

“黄金本轮新高为资金面驱动为主,较为充分地反映了近期市场对于基本面的乐观预期,多头交易逐渐拥挤,短期需注意回调风险。展望全年,我们中长期看好黄金作为央行‘去美元化’的配置价值。”华安基金表示。

“黄金非常值得做资产配置。因为黄金有两个功能是其他资产取代不了的,它是绝对的抗风浪工具,也是绝对的避险工具。”永赢基金指数与量化投资部总经理章赟告诉《财经》。

热炒黄金etf

“黄金能在短时间内快速涨破2300美元/盎司,我们更倾向于认为是一种有趣的巧合。宏观叙事始终是慢变量,无法解释金价在短短两周之内连续升破2200美元/盎司和2300美元/盎司两个重要关口。”东吴证券梳理近期全球主要黄金etf资金流入情况发现,各区域黄金投资的动向出现明显分野。

资金流入排名靠前的是美国的spdr minishares黄金信托以及来自中国大陆和日本的几只黄金etf,垫底的则是欧美的大型黄金etf。据此,东吴证券认为,近期这轮黄金的上涨是资金的推动,“散户”属性更强,而且亚洲地区令人瞩目。

中国市场对于黄金的追捧有目共睹。

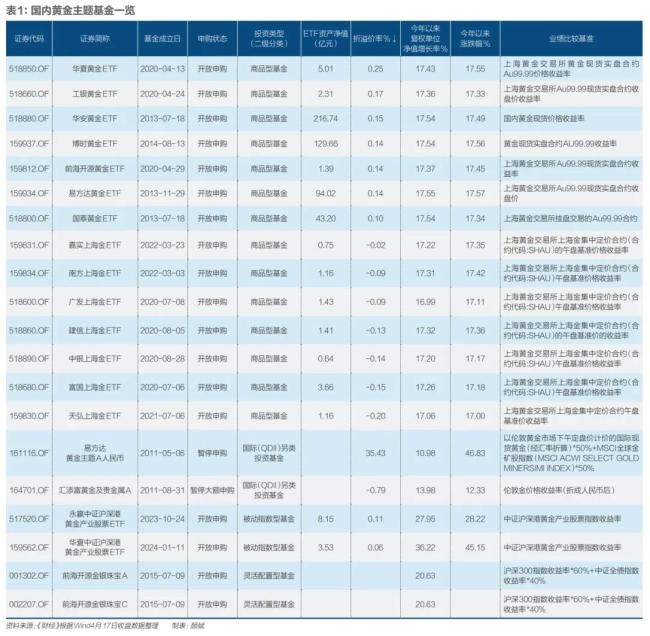

从数据来看,国内主要黄金etf资金流入量明显放大。wind4月17日数据显示,规模最大的华安黄金etf已经突破200亿元,达到217亿元。全市场所有黄金相关主题基金规模达到514亿元,与去年底291亿元相比,增长了77%。

与此同时,部分黄金基金出现了令人匪夷所思的溢价行情,炒作资金频频现身。相关基金公司也注意到了溢价风险并多次发布提示公告,但效果看起来并不明显。

目前溢价风险最大的是易方达黄金主题a人民币(161116),4月17日收盘溢价率高达35%。该基金为2011年成立的qdii-lof基金,已暂停申购,最新规模1.29亿元(2023年12月31日数据)。4月16日,该基金净值0.945元,而场内价格已达到1.273元,日成交额不到3000万元。

从4月初开始,易方达基金便频频发布溢价风险公告。在4月18日的公告中,易方达决定再次进行临时停牌。

易方达基金在公告中称,“特此提示投资者关注二级市场交易价格溢价风险,投资者如果高溢价买入,可能面临重大损失。”

一些刚成立的新基金此前也遭到了资金的爆炒。华夏中证沪港深黄金产业股票etf溢价率最高时超过30%。该基金在清明放假前连续三个交易日涨停,而在清明假期后复牌,连续两个交易日一字跌停。

每只被爆炒的基金,都有诸多共同点:场内成交额低,易炒作;场外限制申购,外部增量资金无法通过申购方式参与投资,只能通过二级市场买入;叠加市场情绪的高潮、跨市场交易套利空间的存在,荒诞的场景每隔一段时间便会出现。此前日本市场的上涨令相关etf被持续炒作,近期炒作资金则来到了黄金主题。

前述提及的易方达黄金基金是一只限购的qdii,由于外汇额度的限制,很早就暂停了申购。而华夏的沪港深黄金股etf,也是因为特殊时间节点、特殊产品遇到了特殊行情。

“这件事比较巧。华夏沪港深黄金股etf属于跨市场etf,赶上港股复活节、a股清明节的轮番休市。当时又限制申购,做市商不能申购新的份额卖给他们,导致场内价格越推越高,涨停后又被套利资金打到跌停。”有业内人士分析道。

关注到华夏黄金股etf的异常走势后,交易所也发出提醒,对该基金重点监控,对频繁大量参与该基金交易、存在异常交易行为的投资者从严监管。

“如果etf规模比较小,流动性比较差,基金经理需要尽量让etf的交易价格精确反映净值变化。尤其需要注意,不能通过人为的限定申购或者赎回造成价格的大幅扭曲,这会误导很多散户投资者。”一位指数基金经理评价道。

从黄金现货到黄金股

《财经》根据市场上已有的黄金主题相关投资基金统计,目前共有黄金主题产品20只。

最早的黄金基金出现在2011年,易方达与汇添富旗下分别有一只投向国际市场的qdii基金。两只基金均以fof方式运作,其中易方达黄金主题以黄金资产和黄金股为主。汇添富则不仅投向黄金,也投向白银、铂金、钯金等贵金属。

2013年开始出现投向国内黄金现货的etf,国泰、华安、易方达、博时基金纷纷加入。2016年,“上海金”合约诞生,中国人有了自己的黄金定价基准。2020年,首批上海金etf成立。目前南方、建信、富国、嘉实、中银、天弘、广发等基金公司均有布局。

上海金合约在交易单位上起步较高,但用“以价询量、数量匹配”方式确定价格,具有公允性、透明性、抗操纵性的特点,便于投资者观察和交易。今年以来,黄金商品型基金涨幅约为18%(截至4月17日)。

不论是挂钩伦敦金的qdii还是跟踪上海金的黄金商品etf,本质上都属于不加杠杆的品种。2023年,出现了一类“金价放大器”——跟踪黄金股的etf。

第一个吃螃蟹的是永赢中证沪港深黄金产业股票etf。基金经理章赟曾经参与过最早一批黄金基金的设计与发行,伴随着国内黄金etf市场的成长,他亦非常看好黄金的长期走势。

来到永赢基金之后,他萌生了发行黄金股etf的想法。“国内已经有十多只黄金etf,但其实黄金股更容易获得超额回报,这是一个重大空缺。”

章赟分析,黄金股的弹性来自三个方面:一是带有期权性质的资产端,在黄金上涨的时候将矿业公司的利润放大;二是黄金上涨带来的产能扩张;三是资源储量的新发现。

为了满足“指数成分股大于30个,市值超过7000亿”的条件,他把港股放入其中,定制了新指数,成为首只获批首只发行的黄金股etf。

黄金股的收益比黄金高多少?根据章赟的统计,过去五年黄金股相比金价的贝塔约1.2倍、金价上行区间约1.3倍,中证沪深港黄金产业股票全收益指数过去五年跑赢国内金价(au9999)超17个点。

目前永赢中证沪港深黄金产业股票etf的资产净值为8.15亿元,今年以来上涨28%。而今年1月成立的华夏中证沪港深黄金产业股票etf净值上涨36%,二级市场价格上涨45%。

此外,市场中还有一只投资黄金股主题的主动型基金,为前海开源金银珠宝。今年以来涨幅超过20%。

从短期市场价格来看,黄金行情已由博弈情绪主导,较基本面指引有所偏离,调整概率正快速加大。而在新发基金市场里,新一批的黄金主题基金还在排队加入盛宴。

除了多只跟踪中证沪港深黄金产业股票指数的etf、联接基金,还有投向国际黄金生产商的qdii。可以看出,基金公司的战场已从黄金商品转向了黄金产业链上的那些公司。

有公募基金人士认为,黄金商品etf属于商品期货类品种,风险等级达到r5,险资无法配置。而黄金股etf的等级在r3到r4之间,可以满足保险资金的配置要求。此外,fof、投顾对于商品期货的配置也有诸多限制。

“一些机构对产品表现出强烈兴趣,有客户一口气买到配置的顶格标准。”前述公募人士透露。

中国保险资管业协会数据显示,2022年底险资32家保险资产管理公司管理资金总规模为24.52万亿元。其中股票配置规模1.53万亿元,占比6.84%;公募基金配置规模1.01万亿元,占比4.50%。

体量巨大的保险资金成为公募基金布局黄金股etf赛道的新抓手。不过,亦有受访险资向《财经》表示,当下的黄金属于短期热点,不适合大规模追高。“我们的资金性质决定了,真正拿出来的钱可能1%不到。”

推荐阅读

春节黄金消费点燃市场,助力上市公司业绩持续攀升

龙年春节期间,我国黄金消费火爆。在需求和价格均持续上涨的背景下,机构预测黄金的消费潜力将在今年继续释放,相关上市公司业绩也在上升。

黄金牛市的驱动力不消退,牛市就不会结束.

美国最新cpi数据公布后。

周大福方面否认这是假货,但无法出具质检报告。

葛卫东在定增上栽了多少“跟头”?

能锁价、折价的上市公司定增,一向是“科技猎手”葛卫东青睐的加仓方式。但动辄锁定半年以上的定增,也需要承担更大的波动风险。自2021年以来,葛卫东参与的定增无一盈利。

ipo动态数据汇总(4.15~4.19)

据览富财经网统计,4月15日-4月19日,2家企业提交注册,2家企业顺利拿到批文,1家企业成功上市,8家企业终止审核。下周无首发上会企业。