安踏上半年收入超337亿元,领跑中国市场拉开与nike差距-九游会官方网站登录

文|李振兴

8月27日,安踏发布的2024年上半年业绩显示,收入超过337.4亿元,同比增加13.8%,再创历史最佳。

值得注意的是,安踏股东应占溢利(不计入合营公司损益及由亚玛芬上市事项权益摊薄所致的利得影响)同比增长17%至61.6亿元,股东应占溢利率同比提升0.5个百分点到18.3%。

在体育大年,各个品牌多在大投入的情况下,能够依然实现净利润的提升难能可贵,说明品牌的投入得到了预期的回报。

在业内人士看来,安踏实现业绩增长,得益于中国运动领域的高速发展,更重要的是在这个风口期,安踏“单聚焦、多品牌、全球化”的战略布局,在运动、户外、高中低品牌多矩阵布局下,涵盖中国全域渠道市场,满足各个层级用户对运动户外场景穿着配搭,并通过科技创新的内核驱动,实现专业性与大众合理布局。

安踏、fila、多品牌全品增长

对于业绩的增长,安踏集团执行董事、联席首席执行官赖世贤表示:“尽管上半年消费大势仍然存在诸多不确定性的挑战,但安踏集团始终坚持‘单聚焦、多品牌、全球化’的发展战略,以强信心的长期主义布局行业,以创新为根基推动高质量增长,进一步夯实了三大核心竞争力。”

其中安踏品牌是安踏集团的根基。安踏品牌收入同比涨13.5%至160.8亿元,继续巩固中国品牌领导者地位;占集团营收48%的同时,以单品牌之力超越李宁集团和阿迪中国。从各项主要经营指标来看,安踏品牌都建立了与李宁之间全面的竞争优势。

安踏方面认为,安踏品牌定位大众消费,在专业性上不断突破、品牌向上提高,这是一系列变革成效。

从品类看,安踏的跑步品类已形成从慢跑、竞训到竞速的专业跑鞋产品矩阵,截至报告期末,竞速c家族已助力运动员超400次登上马拉松赛事领奖台。篮球品类推出欧文一代签名鞋,全球10大城市同步发售实现100%售罄。

fila在安踏集团体系中是时尚和专业的代表。上半年收入同比涨6.8%至130.6亿元,增速继续领先同规模国际品牌;fila在巩固“时尚运动”地位的同时,发力“专业运动”的增量赛道,时尚爆款家族和专业运动系列驱动鞋品类增长超20%。

高端高质感专业运动品牌descente迪桑特品牌力实现突破,滑雪品牌力首次位列高端品牌第一,同时继续围绕铁人三项运动场景打造专业赛事,深化高尔夫的专业心智。高端品质户外生活方式品牌kolon sport可隆体育完善产品布局,围绕露营、徒步两大户外场景建立差异化产品矩阵。品牌持续打造露营冲锋衣、徒步鞋等心智爆款;加速拓展华东、华南等新兴市场,进驻一线城市顶级潮流商圈。

安踏集团控股的亚玛芬体育创收购以来最佳半年业绩,上半年收入同比增长14%,利润实现正增长。全球各地发展强劲,大中华区和亚太地区收入分别录得52%和39%的高速增长,北美和欧洲市场的直营零售业务增长超20%。始祖鸟带领的技术服装品牌群与萨洛蒙带领的山地户外品牌群分别实现39%及8%的收入增长。

仅二季度,亚玛芬体育营收同比增长16%至9.94亿美元,大中华区营收同比大涨54%至2.89亿美元。亚太(除大中华区)收入同比增长45%至1.06亿美元。欧洲、中东和非洲收入增长1%至2.32亿美元。美洲地区收入同比增长1%至3.68亿美元。以始祖鸟为代表的技术服装部门营收同比增长34%至4.07亿美元,调整后的营业利润率为14.2%。球类和球拍运动收入同比增长1%至2.83亿美元,其中,wilson品牌恢复增长,今年下半年预计表现继续向好。

在资深品牌管理专家、上海良栖品牌管理有限公司创始人程伟雄看来,多品牌矩阵满足各个层级市场用户的需求,安踏主品牌满足大众化市场的需求,斐乐满足了运动时尚的用户需求,迪桑特和kolon满足了滑雪、户外、环保等中高端用户的需求,踩住了各个运动户外场景需求。从当前的业绩看,夯实安踏主品牌基本盘,斐乐增长瓶颈已显示,但强化内控和场景延伸得以保证业务稳定,而户外迪桑特和kolon正逢户外风口,增长势头非常强劲。

国内市场“遥遥领先”

最初消费者将安踏经常与李宁作比较,但随着安踏不断在内驱力方面下功夫,成为中国奥运冠军颁奖服的赞助商之后,加之安踏收购fila、始祖鸟、wilson、迪桑特等品牌,安踏对标的则是国际品牌。

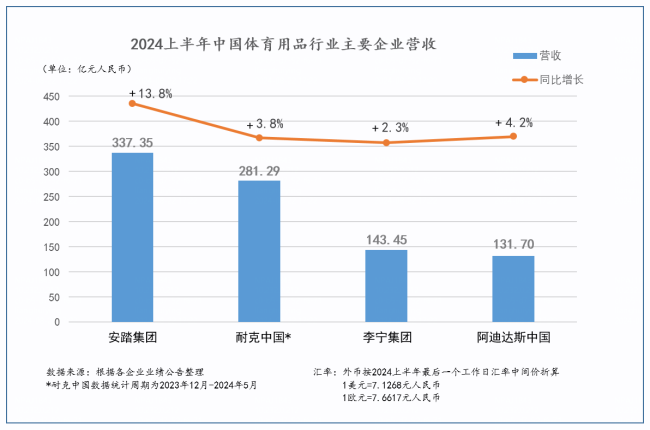

数据显示,2024年上半年,安踏集团、耐克中国、李宁集团、阿迪达斯中国分列中国体育用品行业企业营收前四位。安踏集团营收超过耐克中国20%,超过阿迪中国160%。

对比李宁,安踏销售规模超过140%的李宁。

这只是销售情况,安踏的增速更快。

2024年上半年,安踏集团营收同比增速比李宁快5倍、比耐克中国的增速快2.6倍,比阿迪中国快2.3倍。

值得注意的是,安踏李宁的营收之和是耐克阿迪之和的1.2倍,国产双雄继续在主场压制国际双雄。安踏集团与耐克中国之间的营收差距已达到50亿元人民币以上,相当于差了一个361度同期的体量。与2023年同期相比,领先优势扩大了近1倍。

从2022年上半年开始,安踏集团已连续第5个半年度营收领先耐克中国。

实现这样快速增长主要源于内核驱动力。安踏集团上半年经营利润率保持在25.7%,其中安踏品牌21.8%,fila斐乐品牌28.6%,所有其他品牌29.9%。库存周转天数114天,较2023年同期下降10天。线上业务:收入同比增长25.1%,收入占比达33.8%,同比提升3个百分点。

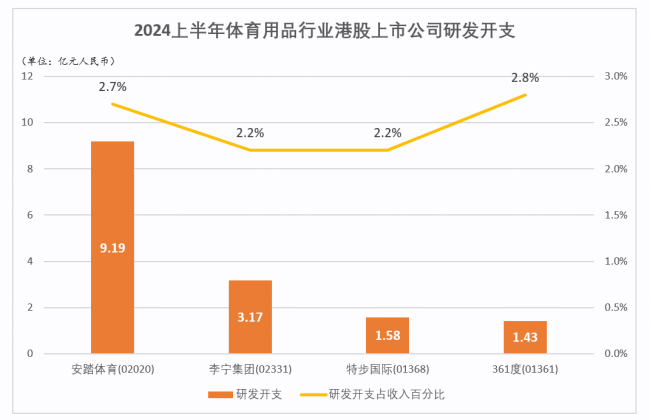

值得注意的是,安踏一直强化创新研发。上半年研发投入超9亿元,同比增长35.7%,研发费用支出占比同比提升0.4个百分点;截至2024年6月30日,集团累计申请国家专利4655件,数量在中国体育用品品牌中排名第一。2024年上半年研发成本支出近10亿元大关,同比增长了三成以上,是李宁、特步、361度同期研发开支总和的近1.5倍。安踏集团研发投入力度在中国体育用品企业中断层领先。

程伟雄认为,“未来3-5年的发展来看,户外的发展不可限量,迪桑特的增长势头会继续加速,有跟随斐乐成为安踏第二个现金牛。安踏主品牌的综合性决定了安踏主品牌势必在综合体育运动全面发展,在传统的足球、篮球、跑步等场景必然无法躲开国内外品牌全面阻击,企图有所作为难度不小,但在科技创新研发的投入下,以及安踏赞助中国奥运代表团小场景的体育运动可以做一些突破,如拳击、跆拳、举重、速滑等。”

安踏集团的实力更是源于全球的资源。安踏集团在美欧日韩等地建立了5大研发设计工作室,并和全球60多家顶级科研机构、高校以及上下游3000多家供应商开展联合创新。

2009年,安踏收购首个国际品牌fila,此后陆续收购迪特桑、可隆等品牌,并通过对亚玛芬体育这家跨国企业运营管理的赋能,以直面消费者的“品牌 零售”为统一的商业模式;以“品牌协同、零售运营、供应链垂直整合”三大能力满足体育用品市场全赛道、全场景、全人群的多元化需求;以“消费者为导向、高标准对标、干部做榜样”三大核心文化价值跨文化凝聚组织共识。

其中直面消费者的零售运营,部分经销商门店或被收归为品牌直营,或按照统一运营标准进行管理。dtc转型可以帮助品牌缩短对市场终端需求变化的反馈速度,更高效地进行补单和重新分配库存,以此提升品牌的渠道把控能力,加强对商品生命周期的管理;同时通过统一零售业务流程和终端门店的运营标准,深化品牌形象,提高消费者的终端零售体验。

截至2024年6月30日,在安踏集团超12000家门店中,超10000家采用dtc(直面消费者)模式进行运营,dtc占比超过80%;其中有超6000家由品牌直营,直营店铺超过了总店铺数的一半以上。在年营收50亿美元以上的全球体育用品企业中,安踏集团零售渠道dtc及直营占比最高。

推荐阅读

安踏2023收入创新高超600亿元,千亿还有多远

2023年安踏集团收入同比增长16.2%至623.56亿元,稳居中国市场行业首位。股东应占溢利同比增长44.9%达到109.54亿元。

中华网两会|安踏集团丁世忠:打造体育赛事中国ip

全国政协十四届二次会议召开,全国政协常委、全国工商联副主席、安踏集团董事局主席丁世忠围绕“打造和运营有中国特色的国际体育赛事品牌ip”等多个话题,准备四份建议。

安踏科技助中国健儿超300次登上奥运奖台,大众运动更专业健康

巴黎奥运会上,安踏相关运动员共获得50枚金牌,119枚奖牌,成为中国排名最高的运动品牌。

受益于“体育大年”,这些运动品牌业绩涨涨涨!

今年以来,欧洲杯、美洲杯、巴黎奥运会等大型体育赛事接二连三,点燃了大众运动消费热情,运动鞋服也成了最大的受益者。

特步、361°等运动品牌增速放缓,高增长后的调整将至

7月12日,361°发布的上半年业绩显示,主品牌收入约10%的增长,较2023年同期地双位数的增长有所下滑。