娃哈哈、康师傅、元气、统一…2024饮料龙头都在“同一市场”逆势飚增!-九游会官方网站登录

在持续内卷的行业背景下,饮料巨头们纷纷调整战略,一脚走出国外,布局海外市场;另一脚扎根更广阔的县镇级市场与下沉市场,寻找全新增长点。

据公开资料显示,2022年县级市-县城-农村地区这一类下沉市场的饮料零售市场份额占据了饮料大盘的61%。截至2024年5月17日的20周,整体快速消费品市场较去年同期增长2.5%,而镇级市场增长更为可观,增速达到5.0%。

而从凯度消费者指数发布的最新报告来看,在增速快于整体市场的厂商中,娃哈哈、华润、统一企业等品牌就在这些市场中均实现了显著的高增长,展现了强大的市场适应力和创新能力。

娃哈哈的“联销体”模式在业界闻名,1996年,在宗庆后的主导下,娃哈哈推出经销商交纳保证金的新政策,该模式也被看作是娃哈哈饮料“帝国”的根基之一。娃哈哈创立的联销体模式犹如毛细血管般遍布全国,深入各地县镇乡村,构筑了稳固的市场。

娃哈哈

凯度消费者指数官微发布消息称,截至今年5月17日的20周的报告显示,娃哈哈在全国市场销售金额增长率同比为54%,其中在镇级市场的增长率达到为32%。

康师傅

初涉饮料市场时,康师傅实施的是大经销商制。2013年后,康师傅将县级以下市场交由经销商经营。多年来,康师傅在乡镇甚至村级市场的渠道优势,在行业内非常突出,这一点让很多对手包括统一都望尘莫及。

近年来,康师傅尝试了多项措施,提高县域乡镇市场产品覆盖率。比如,以多价格带、多规格、多口味的产品服务消费者。此前针对高性价比、大分量食用需求,推出的“康师傅big桶/大食袋”,也实现了销额的稳步增长。

农夫山泉

2020年,农夫山泉注意到下沉市场的增长潜力,开始增设二批商,并与大型经销商签订三方协议,保证既有经销商利益的同时充分开拓下线市场。

在日前的2023年业绩会上,农夫山泉表示,从过去两年的全国情况分析,茶饮类逐步渗透到下线市场。特别是对于农村市场,农夫山泉一贯注重品牌建设、渠道建设和突破。在未来几年,其会逐步发展下沉市场,但不会以大规模促销、低价或者渠道贴钱促销。

元气森林

过去,元气森林的大本营一直是一二线城市。但与此同时,在县城市场,元气森林也在逐渐发力。元气森林布局下沉市场,第一招是从新产品入手,调整价格和品类。比如元气森林新推出的高性价比系列产品,3元的“0甜”纯苏打气泡水、3元的“外星人wave”、15元/2瓶的2l装气泡水。

元气森林进击下沉市场的第二招,是渠道渗透。根据公开媒体报道,冰茶在2023年上市3个月内终端网点就覆盖超过45万个,届时元气森林整体的的网点数约120万个左右,这样的速度也可以看到广泛渗透策略的执行效果。

统一企业

从2019年开始,统一开始对三四线城市尤其是乡镇市场实行承包制。经销商负责出货中转,承包人需要亲自铺货跑市场,统一负责结算工资。

经过多年发展,统一企业在县镇市场也取得了不错的市场成绩。特别是2024年春节期间,其推出了不同市场价格的多款礼盒产品,同时聚焦县乡市场配套媒体传播,业绩突出。

此外,统一阿萨姆奶茶产品也将发展重点放在了三四线市场。凯度消费者指数官微发布消息称,截至今年5月17日的20周的报告显示,统一企业在全国市场销售金额增长率同比为3%,其中在镇级市场的增长率达到为9%。

今麦郎

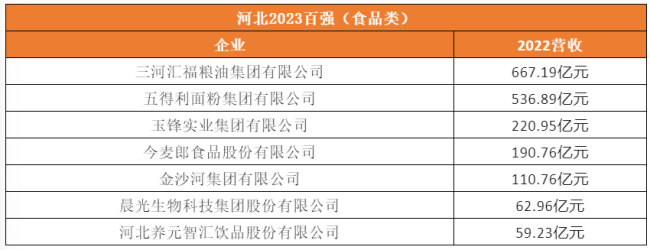

2013年,今麦郎提出“四合一”打法,即通过明确人、机(手持终端)、车(车辆)、网(市场划分)四大要素,严格考核。“四合一”模式在渠道能力较弱的低线城市的确奏效,依靠人海战术覆盖密集的网点,帮助今麦郎攻下了下沉市场。根据2023年河北省民营企业100强显示,今麦郎2022年营收达到了190.76亿元。

大量品类在镇级市场有广阔发展空间

在凯度消费者指数所监测的133个品类中,截至2024年5月17日的52周,有91个品类(约68%的品类)的渗透率在镇级市场低于一至五线城市。说明这些品类在镇级市场仍有进一步发展的空间。其中,饮料品类更是增长迅速。

企业若想抓住城镇化这波红利,并在其他品牌之前抢占先机的话,需要把“小镇消费者”当成独立的目标群体甚至多组人群来对待。

推荐阅读

中华网·顾|2023饮料市场十大新闻事件

2023年,人员的流动更加频繁,饮料市场活跃起来,消费场景越来越多,中国饮料市场快速恢复,头部企业整体表现良好,汽水、功能饮料、无糖茶饮以及整个品类都得到充分的释放。

医院发布虚假广告被罚超125万!涉固体饮料

我国营养健康市场就像一座空中楼阁,缺乏科学技术、政策法规和营商环境的有力支撑,须各界有识之士潜心研究、聚力解决!

巴比2023经历至暗时刻,营增利减仍看东鹏饮料脸色

2023年巴比食品实现营收16.3亿元,公允价值变动收益减少2095.41万元,主营业务的盈利水平有待提高。