三季报喜讯不断!攻防兼备看轮胎,赛力斯迎来临界点?-九游会官方网站登录

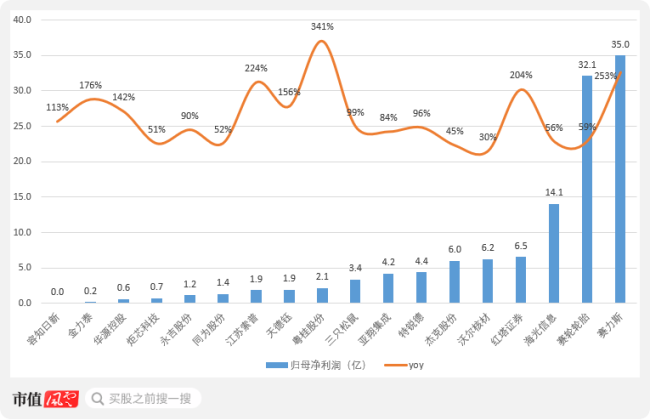

10月10日至10月11日盘前,沪深京三市新增18家公司披露三季度业绩预告,均为预增。

按照增长下限统计,其中14家净利润过亿,16家增速超50%、8家增速超100%,表现靓丽。

(来源:市值风云app,均使用增速下限)

值得注意的是,这批公司中又出现了海光信息(688041.sh)、天德钰(688252.sh)、炬芯科技(688049.sh)3家半导体公司。

3家公司主营产品品类各异,但净利润预增幅度均超过50%,上篇文章中半导体景气复苏的观点进一步得到印证。

当然,我们今天要挖掘的还是新方向。

赛力斯:跨越盈亏平衡,业绩加速兑现

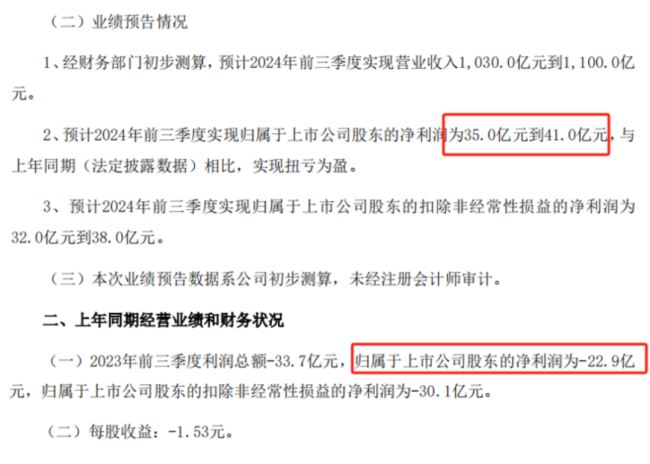

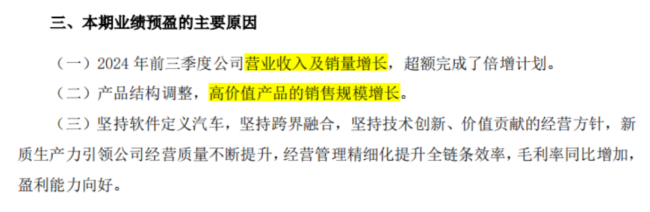

这批公司中最为引人注目、利润规模最高的要数赛力斯(601127.sh),不仅净利润增长超250%完成扭亏,前三季度营收规模也突破了千亿大关,可以说2024年时赛力斯业绩兑现的元年。

(来源:赛力斯三季度业绩预告)

众所周知,赛力斯与华为深度合作,主推问界系列,二者在在新能源汽车行业的合作关系始于2019年,具体合作历程和模式大家可以看下这篇研报。

行至2023年四季度,随着“加量不加价”的问界新m7以及定位高端价位的问界m9两款车型陆续发布,问界系列开始大卖,带动赛力斯实现扭亏。

销量同比大增、高端车型占比提升,赛力斯前三季度净利润的大幅增长也是能够预见的事情。

(来源:赛力斯三季度业绩预告)

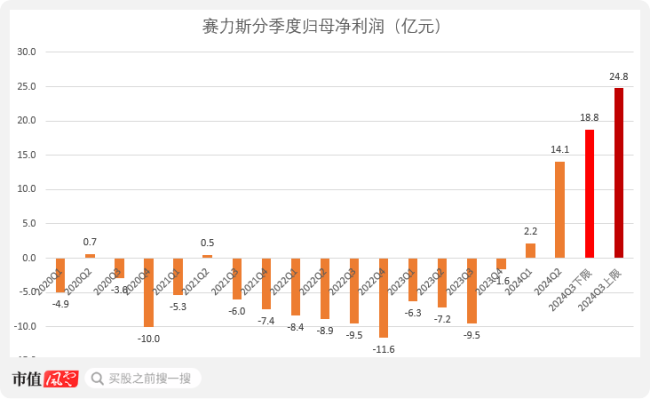

细分至季度来看,进入2024年以来单季度收入连创新高,三季度有望达到400亿的量级。

(来源:choice终端,制图:市值风云app)

利润端也是如此,三季度净利润创下新高已是板上钉钉的事情,全年也有望突破50亿,相当于过去四年合计亏损的一半,颇为提振士气。

(来源:choice终端,制图:市值风云app)

按照赛力斯当前约1,400亿的市值计算,市盈率约28倍,与比亚迪(002594.sz)基本相当。

2024年上半年,赛力斯还实现了137亿的自由现金流入,截至年中账上现金约438亿,投资价值已逐渐明晰。

有了钱之后,近期赛力斯的出手也变得阔绰起来。

自2024年6月起,相继公告拟斥资12.54亿收购赛力斯电动55%股权、25亿自华为处收购问界商标、13.29亿收购赛力斯汽车少数股权、115亿参股华为旗下深圳引望、81.6亿收购造车工厂龙盛新能源。

短短4个月时间内,赛力斯计划斥资近250亿,用于延伸新能源汽车业务产业链、增强竞争力。

当然,相比其他国内车企,塞力斯海外市场还属于开拓阶段,这也是公司业绩突破的下一个临界点。

汽车产业崛起,轮胎或成最佳爱益者

说完整车厂,咱再来说说轮胎。

玲珑轮胎(601966.sh)和赛轮轮胎(601058.sh)两家轮胎制造企业相继发布三季度业绩预告,归母净利润不仅实现同比两位数大幅增长,规模上更是超过去年全年水平。

(来源:各企业财报)

结合最近三年的业绩变动来看,就在各大整车厂还在卷生卷死之际,上游头部轮胎企业自2023年以来已经雨过天晴,喜报不断。

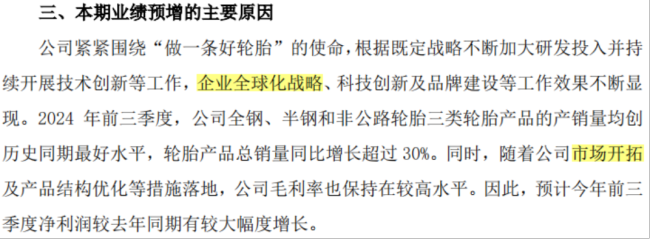

取得这份成绩的原因主要可以归为三点:需求持续回升、出海战略奏效以及产品结构调整。

需求端,轮胎作为汽车零部件,与汽车行业发展和宏观经济周期息息相关,但又有广阔且刚性的零售替换需求,兼具制造与消费属性,可以说是攻防兼备。

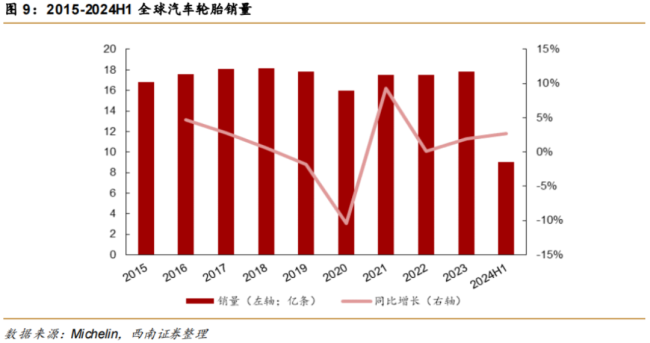

继2020年疫情低点后,近三年全球汽车轮胎销量持续增长,2024年上半年为9亿条,同比增长2.7%。三季度应该也延续了这股势头。

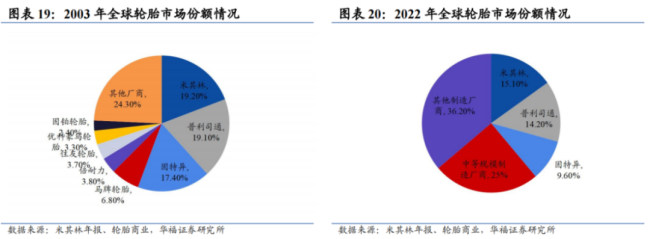

全球轮胎市场格局中,传统三巨头米其林、普利司通和固特异市场份额呈现显著下降趋势,2022年合计38.9%,相较2003年已下降近17个百分点。

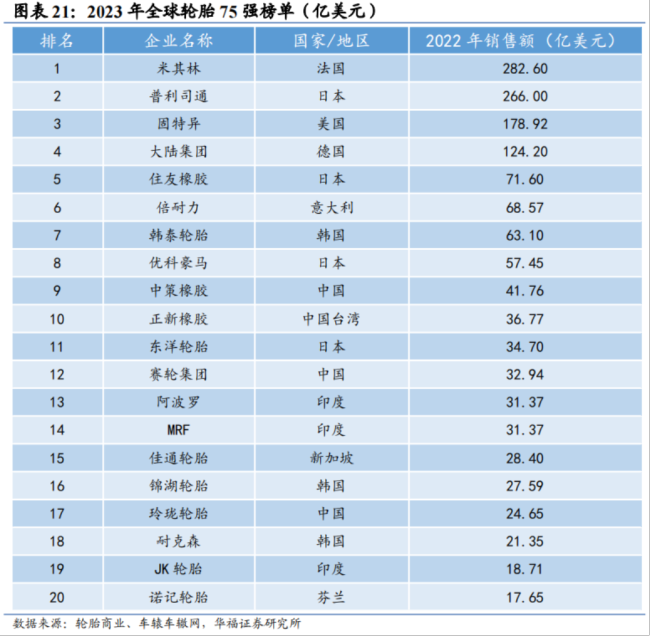

取而代之的是国内轮胎企业的快速崛起,根据车辕车辙网发布的2023年轮胎商业发布的全球轮胎75强榜单,中国轮胎企业总数达到36家,玲珑轮胎、赛轮轮胎均进入全球轮胎企业前20强。

产品力的提升仅是推动因素之一,更重要的是各轮胎企业在经营策略上的选择,玲珑与赛轮不约而同都瞄准了广阔的海外市场。

赛轮的出海步伐更早更快,这也是其当前规模高于玲珑的主要原因。

为了应对中美贸易摩擦、出口“双反”调查以及寻求更低的人力成本,赛轮早在2014年就着手海外生产基地的建设,目前越南、柬埔寨生产项目已建成,墨西哥、印度尼西亚的生产项目也在持续规划中。

2024年上半年,赛轮的外销收入占比达到75%,在所有国内轮胎企业中排到靠前位置,这也是公司业绩的增长来源。

(来源:赛轮轮胎三季度业绩预告)

同期,玲珑轮胎的外销收入占比不足三成,虽与赛轮相比仍有差距,但相较去年同期也增长13.4%。根据三季度业绩预告,其海外基地正处于产能释放阶段,或将贡献不小的增量。

(来源:玲珑轮胎三季度业绩预告)

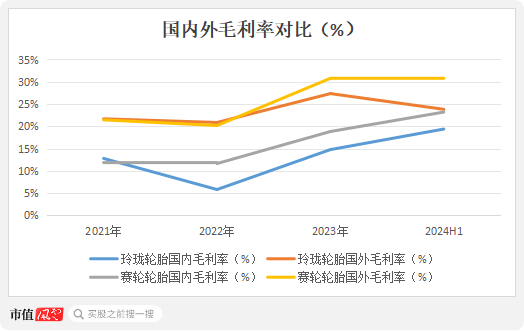

通常,海外市场享有更高的产品溢价,过去四年里,两家企业的外销毛利率均持续高于内销毛利率,最多差出15个百分点。因此,海外市场的持续放量成为当下两家企业,乃至整个轮胎行业利润的主要增长点。

(制图:市值风云app)

但两相对比,无论是内销还是外销,赛轮的盈利能力均要强于玲珑,这主要归因于两家企业的差异化策略。

玲珑长期坚持以配套为主,在国内汽车配套市场特别是新能源领域一马当先,早前风云君就有过详细研究。

而赛轮则主攻零售替换市场,近两年也开始拓展配套市场,但份额仍有差距。

(来源:赛轮轮胎2024年半年报)

前者面对大型车企,后者面对小型零售,自然便形成了短期盈利能力上的差距,但要论品牌形象的塑造,前者要更胜一筹。

孰优孰劣,大家可以自行判断。

但可以预见的是,在中国汽车产业崛起的当下,以及车企价格战持续激烈的背景下,以高性价比著称的汽车轮胎企业有望迎来新的发展机遇,谁能拼到更大的蛋糕还有待观望,但玲珑和赛轮都是业内做得不错的两位。