海外电商大战:temu 们要用 “半托管” 撕下跨境标签,亚马逊用 “全托管” 拼低价-九游会官方网站登录

激战一年多,中国跨境电商平台和亚马逊都开始学习彼此的战术。

6月26日,在深圳一场超过300名卖家参加的闭门会上,亚马逊宣布将在主站开辟低价商店的入口:主打低于20美元、重量小于1磅的白牌商品。商家只需将货发到亚马逊在中国的仓库,接下来就什么都不用管。站内外推广、后续物流都由亚马逊负责,商品支持仅退款——对卖家要求低,只要有货就行。

亚马逊要学temu、shein、速卖通等平台常用的模式,以“全托管”模式从中国进口便宜商品,以防御中国跨境电商平台的进攻。

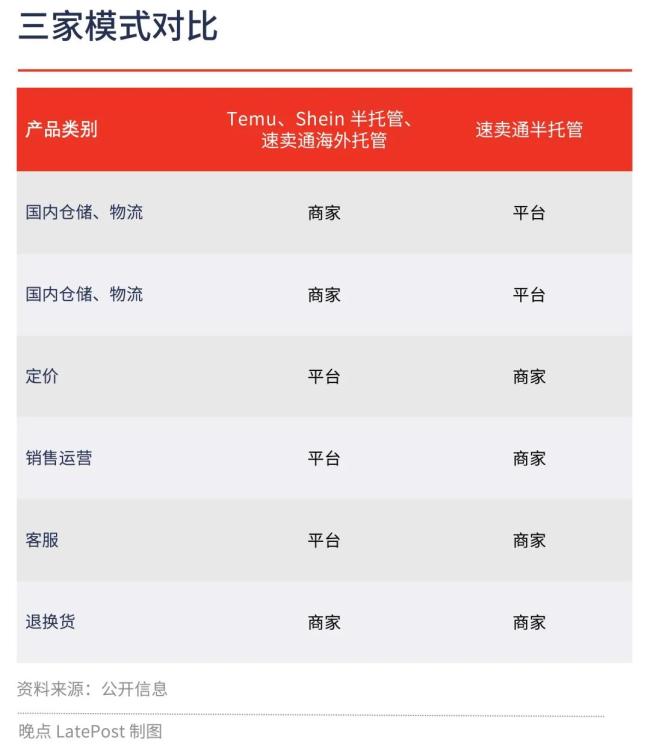

与此同时,中国跨境电商平台则开始启用亚马逊跨境业务常用的“半托管”模式——平台负责卖货,但商家自己承担国际干线物流、到达目的地国后的配送费用。这种模式吸引的商家规模普遍较大,他们大批量运货到海外,压低物流成本,再通过电商平台销售。

temu、shein、速卖通以半托管模式招来的多是亚马逊上的大卖家。他们以亚马逊搭建好的物流、培养的商家攻入亚马逊的市场。temu鼓励商家直接以亚马逊的包裹发货,希望给用户留下“和亚马逊一样的货,但价格更低”的印象。

temu在今年3月上线半托管模式,并将大部分重心转到此。我们了解到,temu半托管招商团队已达1000人,由7位一、二级主管分别带领7个小组相互竞争。全年600亿美元销售额目标中,半托管被寄望于完成200亿美元。temu否认了以上数据。

一位temu人士称,内部对该业务的期待是“只有成功没有失败,一定要做成也一定能做成”。

shein、速卖通也在今年上线半托管模式。在美国上线较晚的 tiktok shop 则从一开始就将本地货盘放在最高优先级,并在 6 月开始加快招募亚马逊商家,此前商家要入驻其跨境店,需在亚马逊年销售额超 200 万美元,现在这一门槛已取消。

2024年5月,亚马逊内部派人调研十几位接入temu的头部大卖家,发现他们目前还只是将temu作为清尾货的渠道。但随着temu销售规模扩大、追求合规,它正开始撬动越来越多的亚马逊卖家。

利用前人已经搭建好的物流、仓储基础设施,抓住卖家的清库存需求,提供营销成本更低的新渠道。这是拼多多能在中国快速成长,并从淘宝、京东抢下市场份额的故事。今天 temu、速卖通、shein、tiktok shop 正在海外复制这个故事。

拼多多成立后的3年,是阿里大搞消费升级和新零售的3年,给拼多多留了生长空隙。目前temu上线一年半,亚马逊开始了反击。

从全托管到半托管,是从跨境走向本地化的一种解法

中国跨境电商平台都从全托管起步,因为这对商家要求低,可以很快拿到大量有性价比的货品。现在集中做半托管则是因为全托管模式天花板太低。

不到两年,temu招募了20多万商家,上架230多万个sku,每天从中国60多个集货仓中发出近400万个包裹,以亚马逊同款商品几分之一的价格,吸引了4.67亿全球用户。到今年6月,temu已经在全球71个国家铺开,今年6月日均交易额达到1.2亿美元。

只看用户规模,temu与速卖通已经并列为全球第二大电商平台(不包括中国市场)。速卖通已经创立12年,但它快速增长也是在最近两年。凭借全托管模式,速卖通带动阿里国际商业的整体营收在今年一季度增长45%。

全托管能拿到足够低的商品价格,是因为平台接手了仓储、物流、运营等多个环节,将出海卖货的门槛降到最低,卷入大量商家激烈竞价。小包直邮模式下,用户先下单,商家再发货,降低了库存风险,商家愿意以更低利润卖出长尾、白牌商品。

这些商品快速支撑起跨境电商平台目前的大盘,但也限制了它们的客单价和丰富度。

全托管的劣势很明显:适用于轻小件,品类受限,速度也不够快。一旦商品规格变大,空运就失去成本优势;有九游会官方网站登录的版权的图书、需多种资质认证的食品等都需要在本地提前备货,否则会有合规风险。

此外,针对大批进入的中国跨境电商小包裹,多个欧美国家预备或已抬高针对跨境小包裹的关税。原先价值低于800美元的包裹进入美国无需缴纳关税,欧盟免税门槛则是150欧元。今年4月开始,美国国土安全部称未来将加强对直接发往美国的低货值包裹的审查,欧洲也正推进对廉价商品征收关税的计划。

这些面向跨境直邮小包的优惠政策一旦取消,temu、shein、速卖通全托管销售商品的价格优势会被削弱。而在半托管模式下,商家自行报关进口货物,不受影响。

借助本地库存,亚马逊、独立站等大卖家接入半托管之后将送货时间从2周缩到1周内(2-7天),扩充食品、图书、家居大件货等品类;从空运转向海运后,干线运输费用在货物售价的占比将从20%-25%下降到3%-5%。

建立起规模优势后,跨境电商平台都对商家提出更严格的时效要求。今年3月,temu半托管大多数商品还都是11天内送到。4个月后,temu、shein都要求半托管商家在7个工作日完成履约,一旦超时,每一单罚5美元,相当于temu半托管平均客单价的10%。

一位同时在temu、亚马逊上卖货的商家说,自己卖出去的90%temu半托管订单都需加急发货,加急后尾程履约成本占总成本的12%-18%,比在亚马逊卖货高5-10个百分点。

但大卖家们也需要新的渠道。他们此前会将库存以亏损价格卖给专门收尾货的渠道商,商品最终流向华人超市、跳蚤市场等;也会在亚马逊上奥特莱斯频道上打折出售,为避免过高的仓储滞留费,商家投广告、给折扣以加速出售,费用往往超过商品价格的15%。在temu、shein和速卖通销售比折价清尾货更划算。

对有美国和欧洲商标、半年内销售额大于30万美元的亚马逊商家,temu自动按照亚马逊同款的75%-85%的价格核价;对有海外主体资质的商家,temu按亚马逊9折核价;对无商标的商家,则按照全网最低价动态核价。shein、速卖通统一按照亚马逊同款的85%价格核价——但三家都不收佣金、广告费,最终商家能获得和亚马逊上基本持平的利润。

我们对比了多款亚马逊品牌商品在temu上销售情况,发现小米、realme这样的品牌直销店在temu上的折扣低于15%,而如安克、致欧科技、追觅这样的跨境大卖给出的折扣甚至能超过30%。

长期看来,跨境电商平台们都不甘于只做大卖家的清货渠道,而希望演变成商家运营的主要平台之一。据亿邦动力报道,联合利华、联想等品牌都可能在temu上开半托管旗舰店。

速卖通则将“百亿补贴品牌出海”作为今年的一号工程,华为、联想、小米、大疆、添可等多个品牌都入驻了其全托管和平台模式,honeywell、vevor等亚马逊品牌则入驻了海外托管。

速卖通上线最早、shein要求最高、temu投入最大

我们了解到,temu预估每年美国亚马逊和独立站卖家、线下批发的贸易商至少有300亿美元商品的清货需求,这是半托管模式目前最主要的市场空间,temu的目标是拿到其中的50亿美元。速卖通、shein也看到了这块300亿美元的蛋糕。

招募备货海外的商家,速卖通动作最早,2月29日即上线,叫做“海外托管”;temu半个月后上线,shein上线在3个月后,它们都叫做“半托管”。

三家中,temu的投入最大。内部的判断是,拖的时间越长,平台浪费的流量成本越多,商家也更愿意投入增长最快、最能快速规模化的平台。

上线3个月,temu半托管招商团队已达上千人,人员来自全托管招商团队(目前该团队已不到200人)、多多买菜甚至公关等团队。

shein半托管的招商团队目前只有几十人,但仍在持续扩充团队;该模式上线一个月已有17000名商家入驻。

至少已经有6万名商家注册了temu半托管,该模式日均单量约50万,产生的销售额占总量约10%,3个月已覆盖美国、加拿大、英国、德国、法国、意大利、西班牙、澳大利亚和新西兰共9个站点。而全托管上线半年后,temu才拓展北美以外的市场。

今年5月之前,temu半托管招商品类主要集中在家居等大件商品、有设计感的轻小件、3c类商品。试运行期间,temu内部认为速度不符预期,于是在5月组建了7个招商小组相互竞争。

一位商家说,他最多的时候一天接到8个temu半托管招商的电话,在他的办公室,上一组temu半托管招商的人刚走,下一组人就过来了。

三家中,temu招商门槛最低,shein对商家的要求最严格。

“我们的模式很简单,只有几十个字,你能看明白,那做起来就没大问题。”在fbif食品创新展上,temu食品类目招商负责人介绍半托管时,展示了以上模式图。

temu希望做大池子,用市场机制筛出头部商家。个人只需提供身份证照片、店铺名就可开店,早期正式开卖前,商家还需要交纳一万元保证金,现在改为销售金额高于1500美元,或销售订单到达100单以上才补缴。

shein一开始就选择成熟商家,希望能和商家建立稳定的合作关系。只有公司才能申请入驻半托管,且商家需提供海外库存系统的后台截图等,以证明其在海外有货。速卖通海外托管也是如此,且需缴纳一万元保证金。上线一个月后,shein半托管商家的实际审核通过率为50%。

投入差异的背后,是半托管模式对三家战略意义的不同。temu将半托管视为打造“和亚马逊一样的货,但价格更低”用户心智的关键一步,希望凭借此开拓追求高时效、好商品的消费者。shein、速卖通希望用该模式补充本地货盘,跨境仍是当下的重要发力点。

shein起步于自营,平台直接设计服装并向工厂下订单采购,发往海外。服装、首饰品类是shein最优势的品类,占比超过50%,其他品类则来自第三方商家,他们主要从中国空运轻小件。

半托管招商中,shein不招服装、泳装、内衣睡衣、假发、品质珠宝等自营模式下的优势品类,并要求商品重量大于400克,以降低半托管模式下的成本。

一位shein人士称,全托管是批量采购卖全球,有订单再进货,能降低库存风险;而半托管则需提前备货至目的国,仅面向目的国销货,订单量不够大,难以将成本压到最低。

此前,速卖通是几个平台中最敢尝试、模式最多的一个——平台、直营、全托管、半托管、海外托管都做。到6月,速卖通将这些模式梳理和收敛至3种,全托管、半托管和海外托管。所有模式面向全品类招商。

速卖通将其直营模式和全托管合并;原本的平台模式升级为半托管模式,由平台负责国内、国际的仓储物流环节,其他环节仍由商家自己负责,以提高履约确定性;海外托管则面向在海外有仓库的商家,平台省去了国内仓储、国际物流、海外仓储、退换货四个环节费用。

一位速卖通人士称,模式精简是为了帮商家提高效率,以前卖家要做5个模式就得对接5位“小二”,非常繁琐,现在速卖通确定了新规则,一个商家只需对接一个“小二”,就可以做全部模式。

我们了解到,temu半托管模式承载了200亿美元的业绩目标,占其整体销售目标的1/3。shein内部预期半托管上线一年后销售额达100亿美元,今年shein整体目标销售额为630亿美元。

temu全力加速,但半托管并非万能

全托管模式下,temu的招商对象是超过150万的拼多多主站的活跃卖家和众多工厂卖家,半托管模式面向约40万亚马逊中国卖家和独立站卖家。

筛选池子小了,招商也更难了,为加速半托管的开拓进度,temu给出了优厚的招商条件和更多的流量。

全托管上线初期,temu只要求商家的供货价低于阿里旗下的批发采购平台1688。3个月后,temu提出更高要求,商家发货到仓库得自己承担一半运费。又过了不到3个月,temu商家竞价周期从月缩短到周。

半托管上线三个月,temu反而在逐渐放宽招商条件。上线初期,商家入驻时就需缴纳一万元保证金,6月放宽为产品卖到一定数量才需缴纳;初期,商品价格要求为亚马逊同款的75折,到5月前后,放宽到了85折;6月,一些商家称结款时发现多收到了20%货款。

一位做过全托、半托模式的卖家说,全托管早期质量出现问题平台一律罚5倍货款,且无申诉机会。现在temu上线了店铺评分系统,90分以上的店铺出现质量问题不罚款,60分以下才罚款5倍。

接近 temu 人士称,目前美国搜索场景下,70% 的流量都分给了半托管商品。即使用户选择按销量排序,销量只有几百件的 “local warehouse(本地仓库发出)” 商品也紧跟在销量上万商品后,出现在搜索结果九游会官方网站登录首页。

为鼓励商家进入,temu还有一项shein没有的政策——低于30美元的商品,平台每单给商家补贴2.99美元。

6万名temu半托管卖家愿意尝试的动力来源是,虽然在temu上卖货毛利率(20%-25%)略低于亚马逊(30%),但每单有运费补贴,多一个销售渠道总不是坏事。

但超过34万的亚马逊活跃中国卖家大部分拒绝加入或暂时观望。

一部分原因是亚马逊通过比价系统追踪全网价格,一旦发现商家的商品远高于其他平台的同款,就会下架商品的购物车功能。消费者即使能看到商品链接,也无法加入购物车购买。

去年6月,亚马逊将temu移出了自己的比价系统,因为temu大部分商品价格低于10美元,如果亚马逊直接和temu比价,将导致商家们无利可图。若temu持续提高客单价并上架更多品牌商品,亚马逊很可能重启和temu的比价。

其次是从亚马逊仓库往其他渠道发货的成本高。卖家大多将商品放在亚马逊自己的仓库以获得流量扶持。他们也可以选择多渠道配送服务,将亚马逊仓库中的货送给tiktok、独立站、temu买家,但在美国每件起送收费7.15美元。

撬动更多的亚马逊商家不容易。temu开始劝全托管商家尝试半托管,提前备一部分货到海外仓库。但商家需要自己支付干线、尾程履约成本和海外仓储成本,这对没有海外备货经验的商家来说风险较大。

一位temu全托管大卖家最近向美国发出去几个集装箱,准备尝试半托管卖货。但他并不愿意将所有赌注都压在temu上,打算借机积累经验,日后拓展亚马逊、自建网站等销售渠道。在temu做了一年多全托管,他最大的感受是“没有安全感,看天吃饭”,他不想再延续这份不安。

过去两年,temu用全托管模式将中国数百万卖家出海卖货的门槛降到最低,并用极强的执行力、激烈的竞价制度,打造出极致低价这一武器,在格局稳定的美国电商市场撕开了一道口子,并带动shein、速卖通、tiktok纷纷拓展全托管,将中国低价商品快速卖到全球。

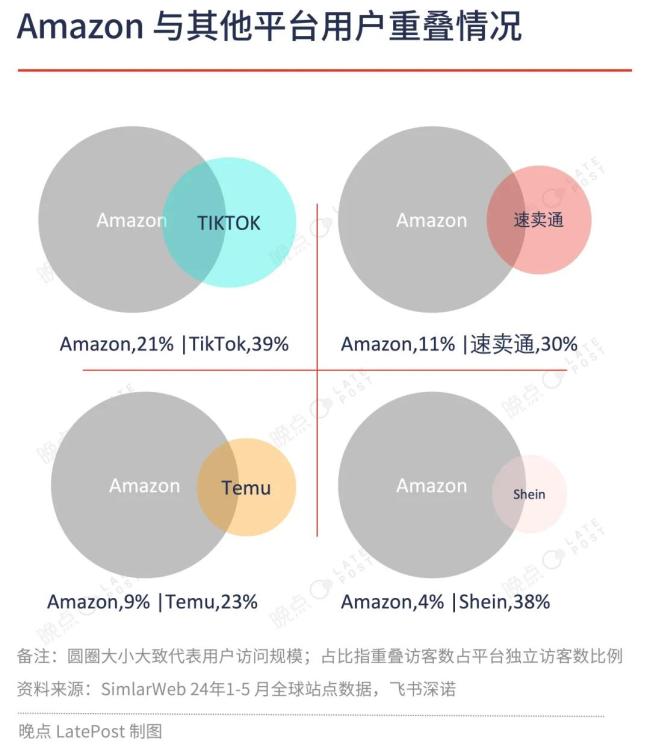

不过,它们目前只能从亚马逊、沃尔玛等手里切走一小部分注重性价比的用户,今天temu和shein加起来在美国电商市场的份额仅2%,亚马逊是36%。

今年一季度亚马逊会员订单中,已有近六成能实现当日或次日达——这是过去18年亚马逊投入超过1000亿美元、在全球建立185个配送中心的结果。过去一年,亚马逊还在推进分仓服务,将同批次商品提前分派到不同仓库,离用户更近。

中国跨境电商平台要进入更主流的市场,都必须突破“跨境”这一标签,成为本地、海外都有货的综合电商平台。它们今天更多是在用中国供给解决全球需求,出于成本、监管、时效等考虑,未来它们都需要更倾向于用本地供给解决本地需求。

temu、shein、速卖通正在亚马逊打造的基础设施上抄近道,撬动它的商家,但短期内,亚马逊的壁垒还不会被攻破。

推荐阅读

temu、阿里打架,韩国电商下滑

今年一季度,韩国最大电商平台 coupang 收入 71 亿美元,同比增长 23%,但净亏损 2400 万美元。

电商渠道藕断丝连,华彬红牛困在原地?

两个月前,华彬快消品集团就在内部宣布全面关停2b、2c及区域社区电商平台,包括淘菜菜、多多买菜、美团优选、兴盛优选等。