穿越市场迷雾,投资如何“踩对”风格?-九游会官方网站登录

历史上,a股主流投资风格每隔一段时间可能会发生一次较为重大的变化。在当下的市场,哪种投资风格更具优势呢?投资者又该如何进行布局?

a股投资风格的变迁

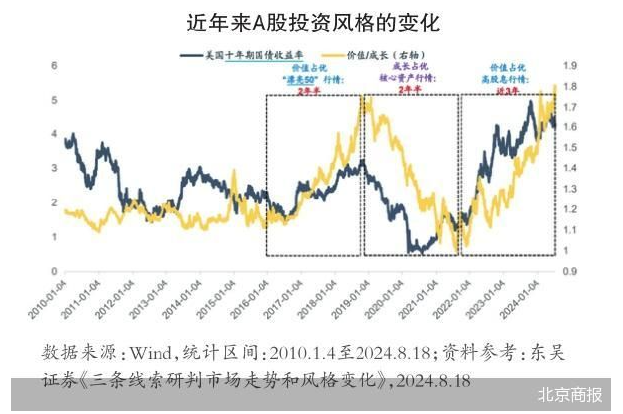

机构研究表明,2016年至今,a股投资风格经历了2016年—2019年价值风格占优、2019年—2021年成长风格占优、2021年至今价值风格占优的三个阶段。

投资风格的变化与经济环境变化、政策关注重点变化等息息相关。对于投资者而言,“选对方向或许比努力更重要”,往往能够事半功倍。那么在当下,具体哪种投资风格更具优势呢?

大盘龙头值得重点关注

近年来,在稳增长政策发力、资本市场政策支持、a股机构化进程加快等因素驱动下,机构强调更重视“确定性”机会。当前,现金流、股息率、稳定性等逐渐成为投资关键词,大盘龙头风格备受关注。(资料参考:华安证券《下行压力缓和但上行仍有制约,配置重视“确定性”》,2024.8.5)

驱动一,经济弱复苏 稳增长助力

机构研究表明,7月固定资产投资的持续增长以及国家统计局对经济运行稳定的积极评价,进一步强化了市场对高股息、低估值资产的信心。

在当前经济弱势修复和稳增长政策的背景下,高股息板块在波动的市场环境中具有较好的防御属性。在近期市场整体调整的背景下,大盘龙头风格是当前时代的“beta”。(资料参考:西南证券《etf周观察第43期》,2024.8.19)

驱动二,机构投资者成为市场主要增量

数据显示,从流通市值规模来看,境内机构投资者持a股占比由2019年的10.2%提升到了2024年一季度的18.83%,显示我国资本市场机构化在明显提速。

机构投资者作为长线资金,或更青睐大盘龙头、核心资产。以险资为例,随着二季度以来险资延续增量入市,大盘龙头和红利风格或将持续受益于险资增配,体现出明显的相对收益。同时,险资借助股票型etf配置a股的意愿也持续提升,同样利好大盘龙头方向。(资料参考:兴业证券《今年险资的增量及动向》,2024.8.22)

驱动三,政策支持公募etf产品发展

政策近几年一直鼓励etf相关产品的创新发展,今年4月重磅推出的“国九条”更是专项提及“建立etf快速审批通道,推动指数化投资发展”。

从存量占比的角度看,大市值指数的宽基类etf仍是市场主流。长期来看,国内etf市场有望持续呈现聚焦大市值股票、高集中度、持续扩容的特征,推动国内龙头估值重塑。

银华旗下a50etf基金(159592)及其联接基金银华中证a50etf联接(a类:021208,c类:021209),均衡布局a股各行业龙头,助力境内外长线资金配置a股核心资产,看好大盘龙头的投资者可重点关注。

温馨提示:

市场有风险,投资需谨慎。请投资者关注标的指数波动的风险以及etf(交易型开放式基金)投资的特有风险。投资者在作出投资决策前,应该认真阅读相关产品正式法律文件及银华基金相关公告信息,以其为准,自主决策,并且自行承担投资风险。

推荐阅读

a股,将走向何方?

整顿市场保护投资者利益不仅需要雷厉风行的从上到下的重拳出击,更需要营造一个各方都感到权益得到保护的状态,这其实不仅是依靠行政手段的调控,更需要改善资本市场的营商环境。

“创新第一股”,业绩终于稳住了

8月5日晚间,贝达药业披露半年报显示,公司上半年实现的营业收入约为15.01亿元,同比增长14.22%;净利润约为2.24亿元,同比增长51%。