旧日“东北王”股价暴跌超15%,盛京银行发行2亿存单“回血”-九游会官方网站登录

2024年8月9日,盛京银行发布的2024年第83期同业存单上市流通。8月14日,盛京银行港股暴跌。分析其原因大抵是银行融资变难,资产在持续承压。

中国货币网披露了盛京银行股份有限公司(以下简称“盛京银行”)2024年第083期同业存单上市流通公告。该债券发行收益率为1.78%,期限仅1个月,实际发行量3亿元。

同业存单相当于银行等金融机构间流转的“存款证明”。2024年以来,在银行负债压力上行的大背景下,银行同业存单现量仍在持续上涨。专家表示,叠加市场恢复、储蓄率下行、不良率上涨等因素,预计金融机构在未来一段时间仍会加大同业存单的发行量来补充资金缺口。

据记者统计,2024年6月至今,中国货币网发布的盛京银行债券上市流通公告便涉及137.6亿元,已发行29期同业存单。盛京银行的同业存单,其上市流通其发行规模和发行频率高于同业水平,这背后,是盛京银行资本充足率处于较低水平。

业绩承压,恒大影响仍在继续

盛京银行股份有限公司是东北地区成立最早、规模最大的总部银行,前身是沈阳市商业银行,2007年2月经中国银保监会批准更名为盛京银行。为中外合资企业,控股股东为沈阳盛京金控投资集团有限公司,和十余家持股外资企业。2014年12月15日,盛京银行股份有限公司股票正式在港公开发售,2021年总资产最高达10061.26亿元,进入了万亿级银行的行列。盛京银行目前共有分支机构227家,实现辽宁省内城市机构网点全覆盖。

在官方介绍中,盛京银行以“根植沈阳、辐射东北、走向全国”为机构战略布局。2022年7月,《银行家》杂志发布了2022年全球银行1000强排行榜,盛京银行位列146位。盛京银行曾被评选为中国最具区域竞争力城市商业银行、最具影响力的中小银行、辽宁省金融服务业首位等称号。

然而,在恒大集团(以下简称“恒大”)暴雷以后,盛京银行的经营情况便出现了下滑。据了解,恒大集团曾是盛京银行第一大股东,联合持股盛京银行比例达36.40%。

盛京银行曾频繁向恒大提供资金支持,仅仅2020年至2021年期间便提供了325.95亿元的贷款。随着恒大财务恶化,2021年9月,恒大集团宣布将其持有盛京银行19.93%的股份转让给沈阳市国资委旗下的沈阳盛京金控投资集团有限公司,交易金额为人民币99.93亿元。

2022年9月7日,恒大集团持有的盛京银行剩余股份被法院拍卖,沈阳市和平区国有资产经营有限公司,沈阳高新发展投资控股集团有限公司,沈阳锐金资产经营有限公司,北京国锐控股有限公司,北京城环城国际汽车配件城有限公司,山西禹王煤炭气化有限公司,辽宁国科实业有限公司联合以约73亿的价格接手。

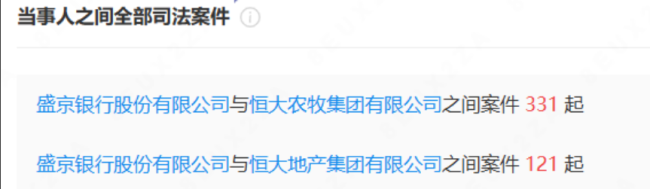

但尽管恒大持有的盛京银行股权已全部出售,但恒大对盛京银行造成的负面影响依旧存在。根据企查查显示,盛京银行与恒大集团存在数百起司法官司,多数为金融借款、债权上的纠纷。

受恒大暴雷和大环境影响,盛京银行的资产质量面临一定压力。

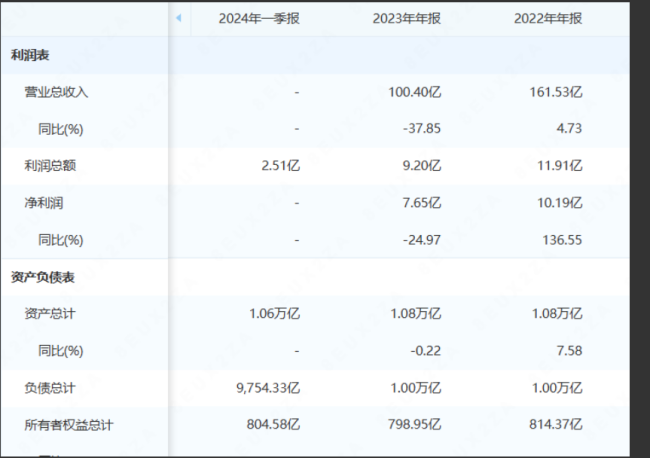

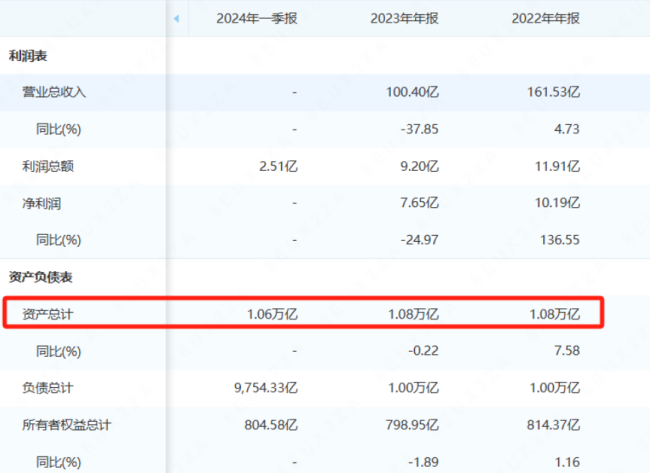

一,总资产下滑。盛京银行2023年财报上资产总额为10800.53亿元,较年初减少23.6亿元。截至2024年第一季度,盛京银行资产总额下降到10600亿元,减少了近200亿元,降幅明显。

数据来源:企查查

二,利润总额快速下滑。财报显示,2023年盛京银行实现净利润76.48亿元,同比下降25.45亿元,实现营收100.4亿元,同比下降37.8%。2024年第一季度利润总额仅为2.51亿元。

三,资产负债率较高。财报显示,2023年盛京银行负债率为92.60%,相比去年同期上涨0.12个百分点。2024年第一季度盛京银行负债率为92.38%。

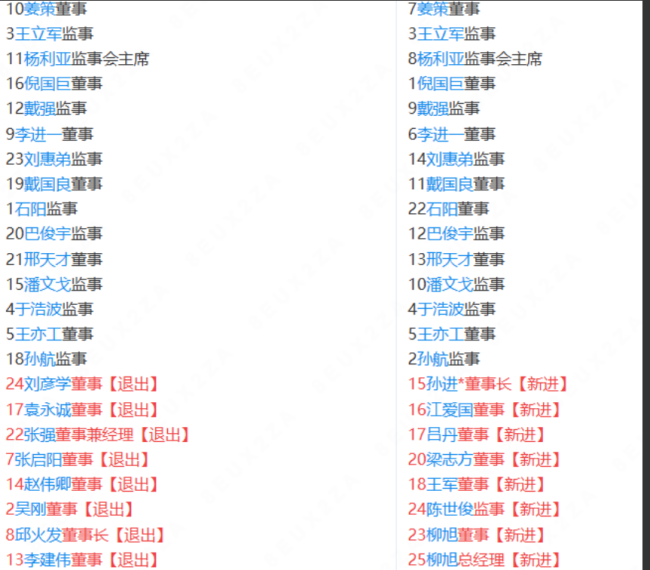

从人事架构方面,2023年11月盛京银行经历了高层“大换血”。8名董事退出,董事长也由邱火发变更为孙进。从目前公布的数据来看,新一届领导班子,对于金融化险,优化资金结构方面的改良成果显著。但在总资产,利润率等方面未见显著成效。

股票跳水,市场认可度下降

在经历了调整后,投资者对其关注度有所降低,这也是其大量发行同业存单融资的重要原因。

8月14日午后,港股盛京银行直线跳水,下跌15.28%。盘中快速拉升后回落,报0.61港元。今日早盘期间,盛京银行成交量为“零”。

此外,从股市上来,目前市场对盛京银行的信心不足。自2023年9月13日起,盛京银行股票便狂跌不止,从5.73一路下跌到如今的0.61。

此外,阿里拍卖平台显示,2024年6月10日,辽宁国科实业有限公司将其持有的盛京银行1613万股份以3356.7万元的价格低价拍卖,并最终以流拍告终。相比于2022年,如今市场对盛京银行的兴趣有所降低。

记者注意到,盛京银行在2023年将其第四大股东辽宁汇宝国际投资集团有限公司(以下简称“辽宁汇宝国际”)告上了法庭。值得注意的是,由于未能及时履行还款义务,辽宁汇宝国际已被列为被执行人,并受到了一系列限制措施。

该案件的核心在于,作为担保方的辽宁汇宝国际及关联方,未能按照约定履行还款义务,导致盛京银行遭受重大经济损失。法律人士分析,辽宁汇宝国际若无法还款,其持有的4亿股盛京银行股份或将面临拍卖。

辽宁汇宝国际从股东转变为被执行人,其背后是地产行业波动导致的盛京银行不良资产上涨问题。此外,关联交易以及股份制银行生而有之的股权结构问题也一直是中小银行亟需面对的重要课题。

评级报告显示,目前盛京银行的发展主要三点问题值得关注:

一,贷款业务的拓展面临一定压力。2022年,在经营区域内经济下行及监管政策要求趋严的影响下,盛京银行的个人贷款规模有所下降,且公司贷款规模增量要来自票据转贴现业务,实体对公信贷投放力度有待加强。

二,信贷资产质量和贷款拨备水平持续承压。盛京银行贷款业务多集中在东北地区,在区域经济增速放缓、信用环境弱化等因素的影响下,其信贷资产质量仍面临一定压力,拨备水平有待提升,面临的客户贷款集中风险值得关注。

三,投资资产质量变动及未来减值计提对盈利的影响值得关注。2022年,盛京银行营业收入和净利润恢复增长,但受制于较大规模的拨备计提,盈利能力仍处于行业较弱水平。目前盛京银行仍持有一定规模的信托计划等非标投资,未来投资资产质量变动及减值计提对盈利的影响值得关注。

推荐阅读

吉林银行回应“取款需派出所同意”,电信诈骗频发下银行取款业务持续收紧

蓝鲸新闻6月12日讯(记者 金磊)6月11日,有网友反映,在吉林省长春市的一家吉林银行取款,被告知需要辖区派出所同意才行,该事件立刻引起社会广泛关注。

为什么说中国房地产企业更像是“影子银行”

政府可收购部分商品房用作保障性住房、下调首付比和公积金利率等一揽子消化存量商品房相关政策部署公布,令不少媒体直呼“王炸”组合拳。

作为中国第一大经济强省的头部城商行,广州银行谋划ipo上市已有15年,至今仍然徘徊在a股市场门口。

战略签约,大兴人民政府与宁波银行合作再上新高度

为进一步加速银政合作,巩固加深大兴区人民政府与宁波银行合作,5月9日,北京市大兴区政府与宁波银行庄灵君行长一行座谈。