上海淡马锡,一天落地890亿-九游会官方网站登录

继北京发布新一批总规模500亿元的产业投资基金后。上海也出手了,总规模890亿的三支产业先导母基金于近期宣告成立。

分别是:

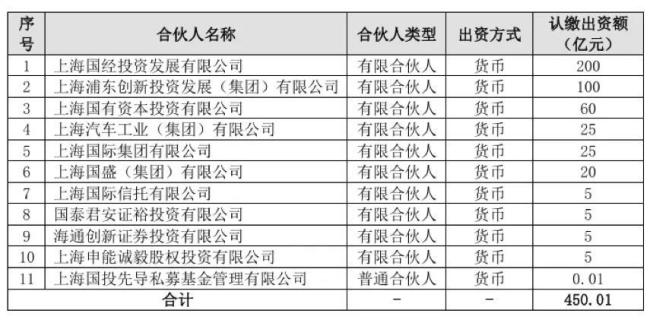

• 450亿规模的集成电路母基金,投向芯片设计、制造和封测、装备材料和零部件等领域;

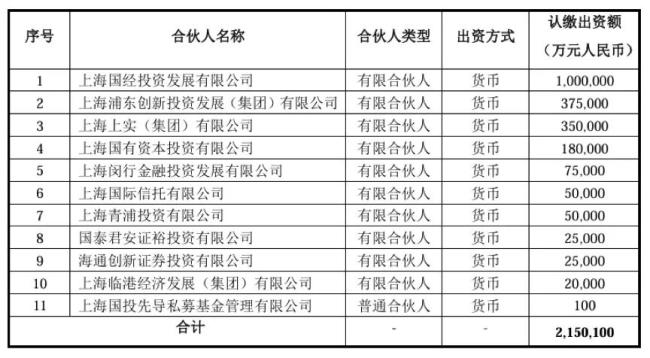

• 215亿规模的生物医药母基金,投向创新药物及高端制剂、高端医疗器械、生物技术、高端制药装备等领域;

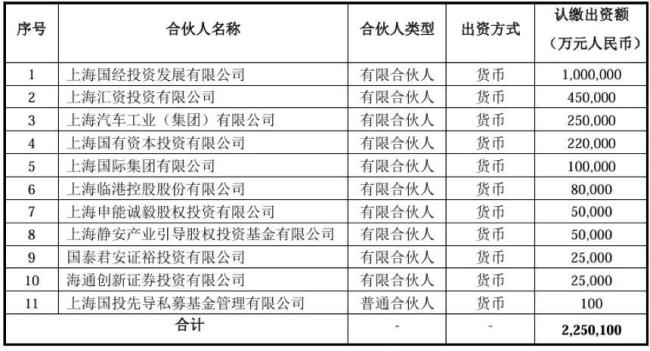

• 225亿规模的人工智能母基金,投向智能芯片、智能软件、自动驾驶、智能机器人等领域。

集成电路母基金

生物医药母基金

人工智能母基金

三支母基金管理人均为上海国投,主要lp为上海市级投资平台、上海区级投资平台、上海国企、上海两大券商公司。相关机构累计出资数十亿至数百亿不等。

与北京前段时间发布的产业基金策略不同,上海将依托这三支母基金,组建多元化的基金集群。总计890亿的资金,或将让更多市场化gp参与到上海的创投生态中。

890亿投向三大先导赛道

在过去的一年中,上海设立了不少产业/科创基金。比如上海国资母基金、上海交大-大零号湾科技创新基金、复旦科创母基金、张江燧锋二期基金等。但市级层面的产业母基金迟迟未落地。

而在此之前,杭州设立了总规模3000亿的三支产业母基金,广州设立了2000亿的产业母基金,北京在去年底和今年上半年设立了1000亿的8支产业基金。乍一看,金融之都上海的进度相对滞后了。

不过在今年3月,上海终于对外发布了重大消息:将围绕集成电路、生物医药、人工智能三大领域,设立总规模约1000亿的产业母基金。同时将为重点产业链新增2万亿银行授信,为重点招商项目打造1000万方智造空间。

这项宏大的投资计划,在最近终于揭开面纱:450亿投向集成电路,215亿投向生物医药,225亿投向人工智能。如果按照政府引导基金平均4.5倍的放大效应计算,未来上海将带动超4000亿的资金投入到以上三大产业。

先看赛道:

在“十三五”末,上海在产业发展上提出了“3 6”的架构,这里的“3”,就是集成电路、生物医药、人工智能三大先导产业。很快,这个说法就被写进了上海市先进制造业发展“十四五”规划。

今年初上海市《政府工作报告》显示,2023年,上海市工业战略性新兴产业总产值占规模以上工业总产值比重达到43.9%,其中集成电路、生物医药、人工智能三大先导产业规模达到1.6万亿。

据cvsource投中数据显示(不含并购),2019年-2023年,专业机构对上海的集成电路、人工智能、生物医疗三大赛道分别投资了1235.42亿元、250.11亿元、1349.31亿元。其中生物医疗、集成电路位居所有投资的前两名。

我记得在2019年前后,社交媒体上流传着一篇关于“上海错失互联网”的文章。指出上海没有培养出bat,浪费了互联网的黄金时代。但今天回过头去看,在那个时间点上,拼多多、小红书、得物等还没有彻底发力,而上海的产业钟摆已经悄悄转向,摆到了更具战略意义的领域上。

再看lp:

参与投资的上海16家国资机构,包括上海市级投资平台,上海国盛、上海国投、上海国际等;上海区级投资平台,上海浦东创新投资、上海闵行金投等;上海市级国企上汽集团、上海国临港等;券商系的国泰君安、海通创新。

其中,上海国经在三支母基金中,共计出资400亿位居榜首,上海浦东出资137.5亿;上海国投出资100亿;国泰君安和海通创新,两家机构各出资10亿;其他国资出资数十亿不等。上海把本地多数国有企业都充分调动了起来。

上海vs北京:不同路径、不同选择

如果我们把上述动作与北京相比较,可以发现两座城市在产业投资上的策略差异。

北京在去年底和今年上半年,一共设立了8支产业基金,每支约100亿(其中两支分别200亿),共计1000亿。主要投向人工智能、生物医药等8个产业。上海与之相比,至少有三点不同:

第一,上海产业母基金的投资方向更为聚焦。一是上海只设立了面向3个领域的产业母基金。二是在集成电路上出资450亿,是生物医药、人工智能的近两倍。这意味着相比于北京产业投资的“均衡策略”,上海更有所侧重,要巩固在生物医药、人工智能,特别是在集成电路上的领导力。

第二,在北京1000亿的产业基金中,北京产业引导基金是作为单一lp出资,而上海三大产业母基金的lp更为丰富。如前所述包括上海市级投资平台、区级投资平台、市属国企、券商机构等。

不过,最大的不同还是第三点。北京的路子,更愿意选择一家gp管理一支巨无霸基金进行直投。而上海更倾向于以“基金集群”的形式进行投资。

上海国投此前就对外宣布说,“上海国投公司将加快建立全产业、全周期、全类型的多元化基金集群,努力成为政产研各方面资源的链接者和放大器,助力上海构建创新链、产业链、资金链、人才链深度融合的协同创新生态。”

从最近上海国投的动作也可以看出这一点。上海国投在前段时间与部分国资机构,米哈游、b站、商汤科技等合作设立了超5亿元的元创未来基金;最近又发布消息,将联手商汤科技设立ai产业基金和算力基金。不出意外未来这890亿,还将让更多市场化的gp参与到上海创投生态中。

当然,如果还要再归纳出一点差异的话,那就是两家管理人的差别。

北京的管理人北京国管,成立于2008年,是一家较为成熟的市级国资管理平台。而2021年设立的上海国投公司,就显得颇为“年轻”了。设立时期不同、发展阶段不同,或许也是决定两者打法差异的原因之一。

打造“上海版的淡马锡”

上海国投成立于2021年3月,由上海市国资委全资控股及直接监管,注册资本为100亿元。主要经营业务包括:实施国有资本战略性持股管理和资本运作,承担市场竞争类重大产业项目投资,开展市场化、专业化股权投资基金运营。

2022年1月,上海国投公司作为第一大股东,联合临港集团、上汽集团,宁德时代、哔哩哔哩,中信资本、博裕资本、武岳峰资本、博远资本等公司和机构,设立了孚腾资本。其九游会官方网站登录的业务范围不仅有pe/vc直投基金,还包括母基金和s基金。

2023年,上海国投与中国国新、中国诚通等联合发起设立了上海国资国企综改试验基金,布局多个国资国企混改项目。发起设立了总规模500亿元(首期200亿)的上海国资母基金,上海交大科创基金、元创未来基金等背后都有这支母基金的影子。

年轻进取、投资能力强、资源调动能力强,这是上海国投给外界的直观感受。今年上半年,上海国投又与上海科创投集团合并重组,管理规模、投资能力又更上一层楼。

上海科创投集团是我国最早,也是上海唯一专门服务于早期科创投资的国资平台。管理资本规模1200亿元,参股创投基金162家,参股基金投资项目2000余家,投资培育上市企业近200家,是国内实力最强的国有投资集团之一。这两大国资平台的合并,被外界视为打造“上海版的淡马锡”。

在前几天召开的2024商汤科技人工智能论坛上,上海国投公司董事长袁国华在致辞中就讲到了对于产业投资的思考。

他说,科技金融供给要满足两种创新需求,一种是国家使命驱动型的创新(比如集成电路)需要国资引领、社会参与;另一种是市场驱动型创新(比如新能源汽车),需要发挥市场资本的加速作用。不同的创新需要不同属性的资本支持,对两种创新的不同看法,促成了多元化基金生态的路径选择。

此外,袁国华不仅提到了“100-100万”产业化阶段的资金供给,更强调了“1-100”成果转化阶段和“0-1”基础研究阶段的资金服务。“要强化天使风险资金供给,支持早期科创企业跨越死亡之谷”,还要“能够看到技术的市场前景和市场模式,善于发现颠覆性技术、前沿技术等重大信号源。”

对行业来说,这指向了寻找“创新策源地”的难点;对国资而言,更指向了当下国资风投,尽职免责、宽容失败的管理难题。

今年不少地方国资已经在投早投小的免责机制上探索尝试。比如,山东在前几天也发布了相关管理办法,提出对早期结构的亏损项目进行补贴。武汉市则提出要健全创新尽职免责减责机制,在程序合规的前提下,对探索性失误不予追究。

引导、补偿、免责,已经成为各地国资探索早期投资的关键词。上海未来能不能再向前迈进一步,走出一套体系化的早期投资与管理模式?这无疑是市场最为期待的。

推荐阅读

量化基金巨震之后

2021年,量化私募迎来爆发式增长,资产管理规模突破万亿,到2022年底,更是攀升至约1.5万亿。随着规模爆发式增长和业绩的暴涨暴跌,量化私募也多次站上舆论的风口。

注册资本3440亿元,国家大基金三期来了

据国家企业信用信息公示系统,国家集成电路产业投资基金三期股份有限公司(下称“国家大基金三期”)已于5月24日注册成立。

私募基金“发难”天宸股份,刘益谦联手叶氏反击

在资本市场的棋盘上,每一步棋都可能引发连锁反应。随着天宸股份股东大会的落幕,清哲投资提出的激进回购议案,遭叶氏家族与刘益谦联手否决。

第二大股东外贸信托拟清仓离场,宝盈基金25%股权被摆上“货架”

曾经在公募基金行业中占据一席之地的宝盈基金,目前25%的股权正被第二大股东外贸信托摆上货架。

近期,美股科技继续狂飙,“芯片巨头”英伟达坐上“全球市值一哥”的王座。