ipo观察:少了收入又丢“红包”,中介机构的“苦日子”来了-九游会官方网站登录

中介机构终于跳进了自己亲手挖掘的“坟墓”里!

8月16日,司法部会同财政部、中国证监会起草了《国务院关于规范中介机构为公司公开发行股票提供服务的规定(征求意见稿)》(下称《征求意见稿》),一时激起千层。

根据《征求意见稿》),不仅中介机构的收费不能与公司股票发行上市结果挂钩,同时还要强调不能通过获取上市假定费等方式谋取不正当利益,而地方各级人民政府也不得以股票公开发行上市结果为条件给予发行人或中介机构奖励。

截至9月15日,《征求意见稿》正式结束为期一个月的向社会进行公开征求意见阶段。在业内人士看来,随着这项新规的落实,ipo中介机构的收费模式即将发生重大变化,并推进我国资本市场生态和中介机构竞争格局的新发展。

ipo“红包”将成历史

《征求意见稿》有两大关键点。其中,第一点就是地方政府不得为公司上市提供奖励。

长期以来,一个地方有多少家的上市公司,是政府业绩考核的重要指标。各级政府对于上市也几乎都会有相应的奖励标准,几百万到几千万元不等。

ipo奖励的出发点原本是通过奖励减轻企业的上市成本,提升企业上市的积极性。然而,随着ipo资源的争夺逐步白热化,不仅奖补比拼愈演愈烈,而且容易催生出一系列的问题。

比如,地方政府会在政策上给一些准备上市的公司开小灶,优先给订单,税收给优惠,好让企业更容易达到上市的标准,从而导致上市公司经营和财务状况失真。再比如,当上市公司经营不善濒临退市的时候,地方政府会想尽办法保住它的上市资格,容易滋生地方保护主义。

伴随新规发布,这种做法或难以为继。《征求意见稿》明确提到,地方政府违反这一规定给予发行人或者中介机构奖励的,应当予以追回,并由有关机关对负有责任的领导人员和直接责任人员依法给予处分。

第二个关键点就是证券公司、会计师事务所、律师事务所等中介机构,在帮助和辅导公司上市的过程中,收费不能跟上市的结果挂钩。这一条的杀伤力也相当大。

长期以来,中介机构收取ipo“上市奖励”是行业普遍现象。比如,证券公司的保荐费普遍采用的前期基本费用加募资分成的模式,而且大头都在上市募资分成里,少则千万级多则几个亿。

在巨大利益的诱惑下,一些证券公司纷纷“自掘坟墓”,配合上市公司美化业绩甚至造假,而且尽可能做高发行价,不少会计所和律所也乐于一起打配合,可以持续赚审计费和律师费。伴随新规发布,这种做法也通不行了。

《征求意见稿》明确要求,中介机构应当按照市场化原则,根据实际工作量所需资源投入等因素,合理确定收费标准,并与发行人约定收费的安排。中介机构违反本规定的,依照有关法律规定给予处罚。情节严重或者拒不改正的,并处以违法所得1倍以上10倍以下罚款。

有分析人士坦言,“虽然各方的积极性确实会受到影响,但现在大环境不好,只有a股好起来,大锅里有饭吃饭好吃,大家才都有饭吃,否则只能所有人一起饿肚子。”

中介机构收入锐减

企业ipo上市的费用是由多个部分构成,主要包括承销及保荐费、审计及验资费、法律费用、信息披露费、其他费用等。

根据统计数据,2023年度a股ipo首发上市企业共计313家,承销及保荐费平均值为6805.10万元;审计及验资费平均值为1116.88万元;法律费用平均值为583.42万元;信息披露费平均值为416.40万元。

2024年以来,ipo节奏持续收紧,多项资本市场监管政策的持续加码,企业上市门槛不断提高。其中,主板ipo从受理至同意注册的平均排队时长为294天(约9.8个月),受理至上市的平均排队时长为401天(约13.4个月)。

创业板ipo从受理至同意注册的平均排队时长为649天(约21.6个月),受理至上市的平均排队时长为752天(约25.1个月)。

科创板ipo从受理至同意注册的平均排队时长为383天(约12.8个月),受理至上市的平均排队时长为549天(约18.3个月)。

北交所ipo从受理至同意注册的平均排队时长为250天(约8.3个月),受理至上市的平均排队时长为283天(约9.4个月)。

1-8月,a股市场首发上市公司的数量为59家,2023年同期是243家。上市公司数量锐减,造成中介费用大幅下降。与2023年同期相比,保荐机构、会计师事务所和律师事务所的整体ipo收入下降幅度分别是84%、76%和73%。

从a股各板块的ipo发行费用平均值看,主板发行总费用约8587万元;其中,承销保荐费5964万元、审计验资费1325万元、律师费738万元。

创业板发行总费用约7370万元;其中,承销保荐费4692万元、审计验资费1302万元、律师费854万元。

科创板发行总费用约9823万元;其中,承销保荐费7322万元、审计验资费1248万元、律师费700万元。

北交所发行总费用约2320万元;其中,承销保荐费1597万元、审计验资费446万元、律师费226万元。

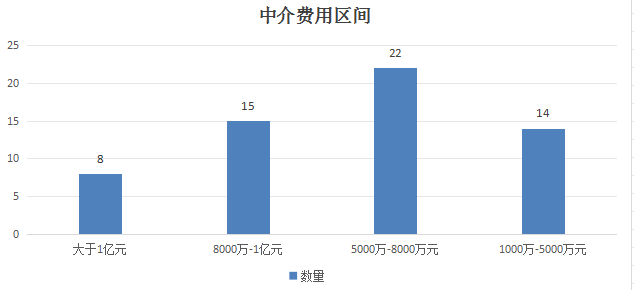

同花顺数据显示,1-8月,a股市场59家新上市的公司中,中介费用集中度最高的区间是在5000万-8000万元之间,有22家;8000万-1亿元之间,有15家;1000万-5000万之间,有14家。

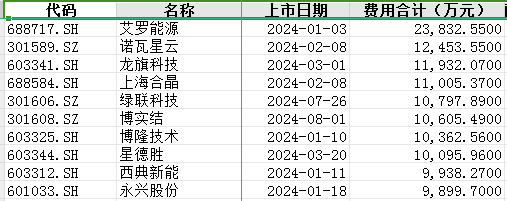

中介费用合计超过1亿元的公司有8家,分别是艾罗能源、诺瓦星云、龙旗科技、上海合晶、绿联科技、博实结、博隆技术、星德胜。

其中,艾罗能源是2024年科创板ipo中介机构费用最高的公司,费用为23210.2万元。诺瓦星云是2024年创业板ipo中介机构费用最高的公司,费用为11901.7万元。龙旗科技是2024年主板ipo中介机构费用最高的公司,费用为11307.8万元。

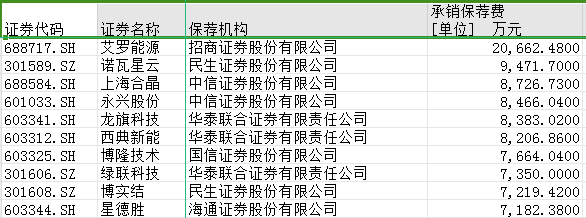

具体到各个中介机构,保荐机构方面,中信证券以3.78亿元的收入位居榜首,华泰联合和招商证券分别是3.7亿和2.72亿的收入位列第二和第三。

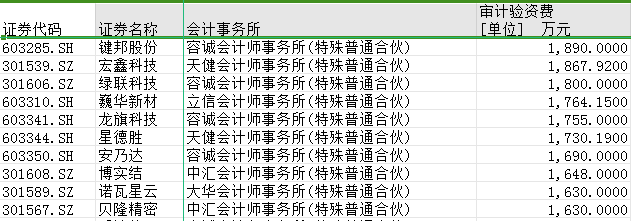

会计师事务所方面,容诚会计师事务所以2.29亿元的收入位列第一,天健和中汇分别是0.75亿和0.62亿的收入位列第二和第三。

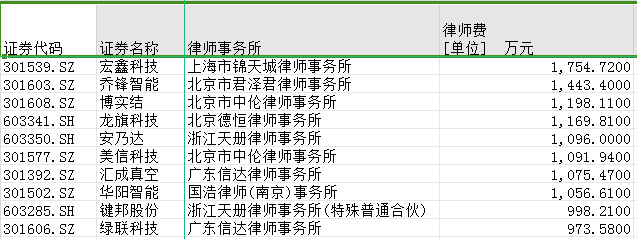

律师事务所方面,上海锦天城以0.47亿元的收入位居第一,北京中伦和北京金杜分别是0.44亿和0.4亿,位列第二和第三。

推荐阅读

6月底,星竞威武集团(nip group)正式递交招股书,计划在纳斯达克上市。

ipo动态数据汇总(4.15~4.19)

据览富财经网统计,4月15日-4月19日,2家企业提交注册,2家企业顺利拿到批文,1家企业成功上市,8家企业终止审核。下周无首发上会企业。

严监管下的ipo“撤退潮”

在证监会严把上市入口关的背景下,上市门槛提高,ipo持续收紧。据统计,截至6月17日,年内超200家公司ipo终止审核,较去年同期增加86.29%。

ipo动态数据汇总(9.9~9.13)

据览富财经网统计,9月9日-9月13日,1家企业提交注册,1家企业顺利拿到批文,2家企业成功上市,1家企业终止审核。

美的集团启动港股年内最大ipo

港股年内最大ipo来了!9月9日早间,美的集团(000333)披露公告称,公司h股香港公开发售于9月9日开始,预计于9月12日结束,并预计将于9月13日公布发行价格。

今年,医疗人不必“死磕”ipo!

刚刚结束的清明假期,虽然只有短短三天,但医疗行业仍然“热闹”,先后共有4家医疗企业折戟ipo,领域涉及医美、肿瘤早筛、创新器械和ivd。

资产负债率高达95%!古茗ipo“很着急”

茶饮企业选择上市既是扩张的表现,也充满了风险挑战,尤其是对于以加盟模式为主力的品牌而言,食品安全问题始终是一根紧绷的弦。